![]() Assenagon | München, 28.11.2019.

Assenagon | München, 28.11.2019.

Zuerst hatte ich davon aus London gehört. Ein Kollege erzählte mir, dass deutsche Banken ihren Widerwillen gegen Geldzuflüsse aus Italien aufgegeben hätten und nun ihrerseits selbst kräftig Mittel bei Kreditinstituten in dem Land deponieren würden. Ich konnte mir das nicht vorstellen. Es schien eine der üblichen Sottisen zu sein, die Engländer über die “Konkurrenz” in Deutschland erzählen. Ich ging der Sache trotzdem nach und – was Wunder – der Kollege hatte tatsächlich recht. Deutschland und andere Länder des Euroraumes tun das, wogegen sie sich immer geweigert hatten. Sie legen Geld bei Banken in Rom, Mailand und anderen Städten des Landes an.

»Es ist ein Schlag gegen alle Eurokritiker und Crash-Propheten, die aus den Target-Salden einen Zusammenbruch des Euros vorhersagten.«

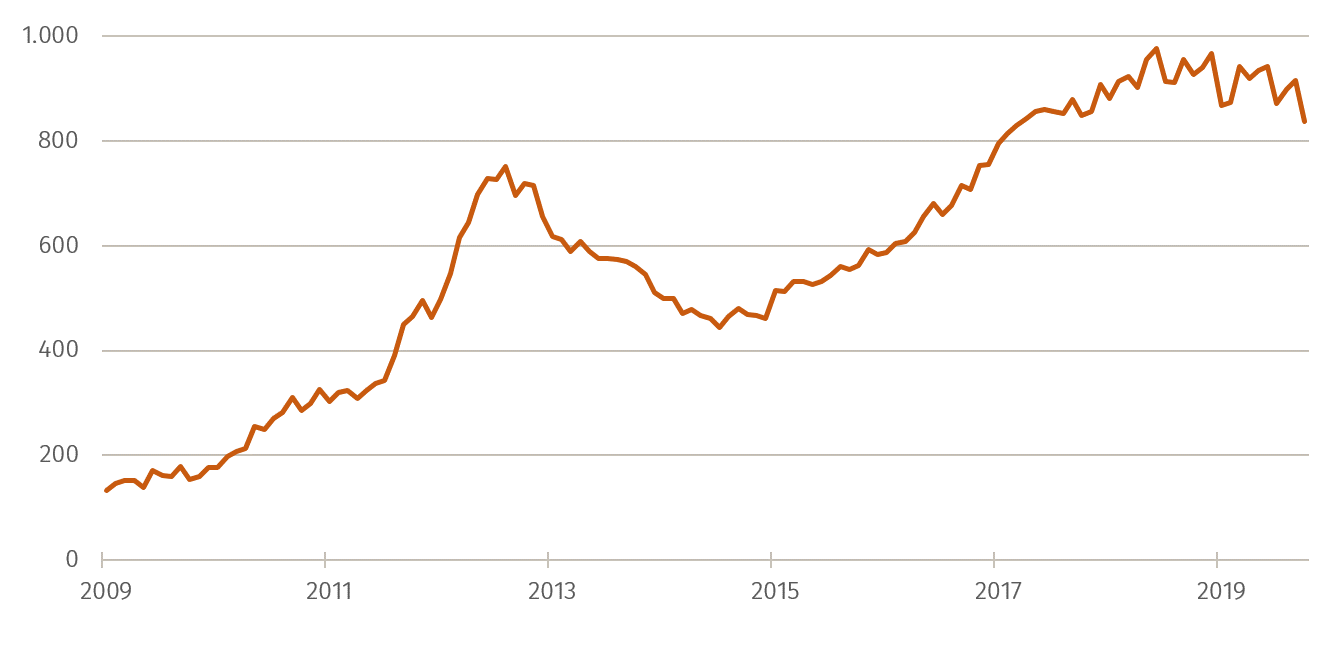

Als Folge dessen gehen die viel gescholtenen Target-Salden – das heißt die deutschen Überschüsse beziehungsweise Defizite im europäischen Zahlungsverkehrssystem Target – zurück. Allein im Oktober war es ein Betrag von knapp EUR 80 Mrd. Wahrlich kein Pappenstiehl. Siehe Grafik. Nach dem Auslaufen der Wertpapierkäufe der EZB Anfang des Jahres hatte jeder zwar damit gerechnet, dass die Target-Salden nicht mehr steigen würden. Aber dass sie zurückgehen, und das auch noch unmittelbar vor dem Beginn neuer Wertpapierkäufe im November, das hatten wohl wenige auf der Rechnung.

Es ist ein Schlag gegen alle Eurokritiker und Crash-Propheten, die aus den Target-Salden einen Zusammenbruch des Euros vorhersagten und vor allem auch eine Pleite der Bundesrepublik, die über die höchsten Target-Salden verfügt. Es ist daher nicht verwunderlich, dass in Deutschland bisher niemand über das neue Phänomen der Umkehr bei den Target-Salden spricht.

Was ist passiert, das so eine Revolution bei den Target-Salden auslöst? Um mit dem Negativen zu beginnen: An der wirtschaftlichen und politischen Situation Italiens liegt es nicht. Das Damoklesschwert einer Regierung Salvini ist zwar abgewehrt worden. Aber die neue Regierung Conte geht die notwendigen Reformen keineswegs kraftvoll und überzeugend an. Sie ist auch nicht so gefestigt, dass man ihr eine lange Lebensdauer prognostizieren würde.

Die Zinsen in Italien sind gefallen. Sie liegen für 10-jährige Staatspapiere bei 1,3 %. Das ist zwar erfreulich. Angesichts der nach wie vor bestehenden Risiken in dem Land erscheint der Zinsrutsch vielen aber zu groß. Sie rechnen eher mit Zinssteigerungen. Auch das ist kein Grund für Geldtransfers in das Land.

Wirtschaftlich schrammt das Land an einer Rezession. Die Staatsverschuldung ist nach wie vor zu hoch. Die Leistungsbilanz ist zwar im Plus, aber nicht wegen der hohen Wettbewerbsfähigkeit, sondern weil das Wachstum so niedrig ist. All das was wir von unserem südlichen Nachbarn schon seit langem kennen.

Gipfel hinter uns?

Target-Salden der Bundesbank, EUR Mrd.

Woher dann also die Geldzuflüsse? Sie haben einen ganz anderen Grund. Sie hängen nicht mit der Attraktivität Italiens für Kapitalströme zusammen. Hier spielt vielmehr die Einführung des “Tierings” eine Rolle, das die EZB am 12. September beschlossen hatte, um die Banken bei den negativen Einlagenzinsen zu entlasten. Durch das Tiering werden nicht wie bisher alle Überschussreserven der Banken mit Strafzinsen belegt, sondern nur ein Teil. Der Rest darf frei zu 0 % (statt minus 0,5 %) angelegt werden.

Für die deutschen Banken ist das keine große Erleichterung. Sie haben so viele Überschussreserven, dass ihnen keine Freibeträge verbleiben. Bei den italienischen Banken ist das anders. Sie besitzen nämlich – ebenso wie etwa die spanischen Häuser – relativ wenig Überschussreserven. Der Freibetrag, den sie durch das Tiering bekommen, ist größer als das, was sie tatsächlich benötigen. Das bedeutet, dass sie den Freibetrag anderen zur Verfügung stellen können. Und genau das tun sie. Deutsche Kreditinstitute nutzen das. So kommt es zu den Geldflüssen von Deutschland nach Italien.

Das Ganze dürfte sich nicht nur auf Deutschland und Italien beziehen, sondern auch auf andere Euromitglieder, die Freibeträge für ihre Überschussreserven suchen beziehungsweise anbieten. Leider liegen dazu noch keine aktuellen Zahlen vor. Deutschland und Italien dürften aber die prominentesten Länder sein.

Was ist davon zu halten? Insgesamt ist es eine positive Entwicklung. Die Fragmentierung der nationalen Geldmärkte verringert sich. Es passiert ein Schritt in Richtung einer engeren Zusammenarbeit in der Bankenunion, die auch auf deren Gebieten angestrebt wird. Das Ärgernis der Target-Salden, das so viel diskutiert und kritisiert wird (ob mit Recht oder nicht), verliert etwas von seinem Schrecken. Ich vermute, dass die Target-Salden im November noch stärker zurückgehen, da die Tiering-Regel dann offiziell in Kraft getreten ist.

Andererseits sollte man aber auch nicht übertreiben. Die gesamten Target-Forderungen der Bundesbank belaufen sich auf EUR 837 Mrd. Der Rückgang, den wir im Oktober gesehen haben, ist ein Tropfen auf den heißen Stein. Zudem ist zu berücksichtigen, dass die Europäische Zentralbank im November die Wertpapierkäufe wieder aufgenommen hat. Es handelt sich zwar um einen relativ geringen Betrag (EUR 20 Mrd. pro Monat). Aber auch dadurch werden die Target-Salden wieder steigen.

Für den Anleger

Für die Kapitalmärkte ist der Rückgang der Target-Salden gut. Die europäische Integration wächst weiter, wenn auch im Schneckentempo. Die Belastungen des Euros mindern sich. Insgesamt dürften sich die Effekte aber in Grenzen halten. Die Symbolkraft ist aber umso größer.

Anmerkungen oder Anregungen? Ich freue mich auf den Dialog mit Ihnen: martin.huefner@assenagon.com