![]() Assenagon | München, 21.11.2019.

Assenagon | München, 21.11.2019.

Wenn man sich die Zahlen anschaut, sieht es dramatisch aus. Seit einem Jahr geht die Inflationsrate im Euroraum fast kontinuierlich nach unten. Sie hat sich binnen zwölf Monaten mehr als halbiert, von 2,3 % auf 0,7 %. Wenn das so weitergeht, dann sind wir bald bei null und darunter. Der Absturz ist wesentlich stärker und schneller als die konjunkturelle Abschwächung, die wir in dieser Zeit erlebt haben.

Müssen wir besorgt sein? Kündigt sich hier ein Problem an oder sind wir vielleicht schon mitten drin? In keiner Weise. Eher das Gegenteil ist richtig. Wir unterliegen bei den Sorgen vielmehr der juristischen Fiktion, dass Geldwertstabilität nur dann gewährleistet sei, wenn die Zunahme der Verbraucherpreise nicht höher und nicht niedriger ist als “knapp unter 2 %”. So lautet aber nur das Mandat der Zentralbank. Der normale Bürger denkt anders. Er wünscht sich nicht eine Inflation von 2 %, sondern eher von null. Insofern ist die aktuelle Entwicklung der Preise für ihn eher erwünscht.

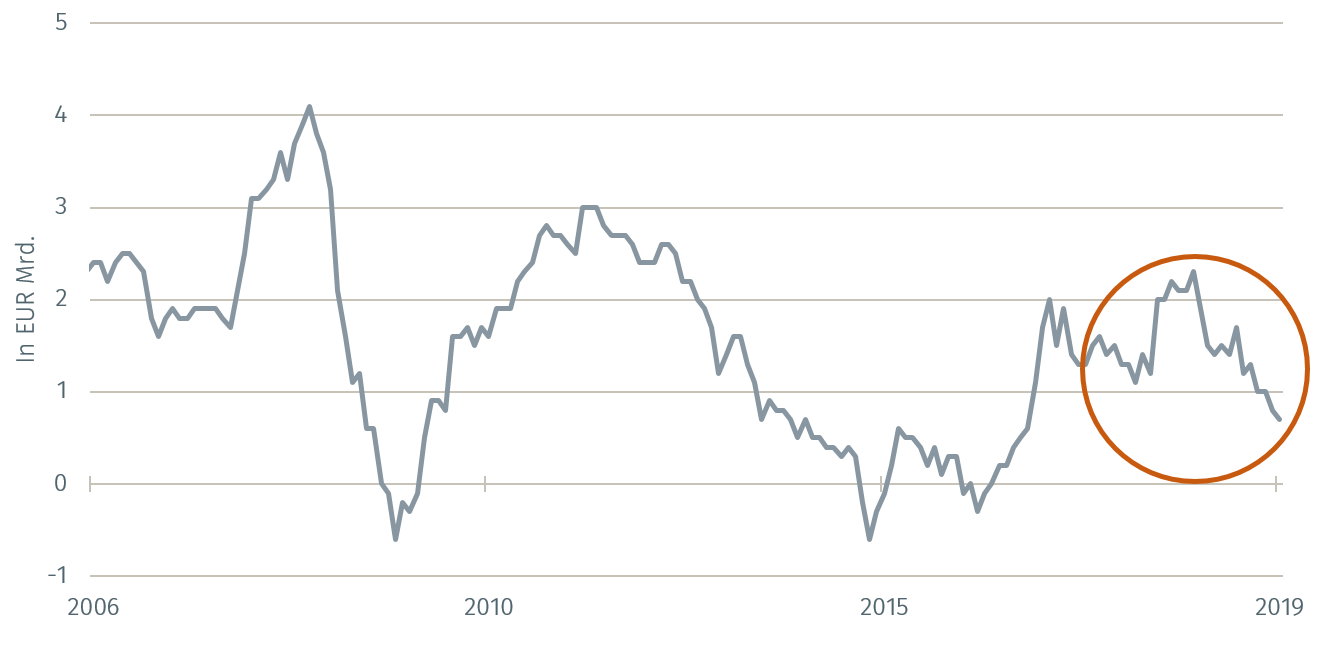

Preissteigerung in den Keller?

Inflation im Euroraum

Niedrigere Preissteigerungsraten sind aber auch sonst nichts Schlechtes. Sie bedeuten, dass Verbraucher und Unternehmen für ihr Geld mehr Güter und Dienste bekommen. Die reale Kaufkraft steigt. Das stabilisiert die Konjunktur. Das ist gerade in der gegenwärtigen Situation hilfreich, in der vom Export eher negative Einflüsse ausgehen. Durch die geringeren Preissteigerungen wird die reale Binnennachfrage gestärkt.

In die gleiche Richtung wirkt der Wechselkurseffekt. Wenn die Preise im Euroraum langsamer steigen als beispielsweise in den USA – was derzeit tatsächlich der Fall ist – dann kommt dies bei konstantem Wechselkurs einer realen Abwertung des Euro gleich. Die europäischen Unternehmen gewinnen gegenüber den amerikanischen an Wettbewerbsfähigkeit. Das ist zwar kein sanftes Ruhekissen, auf dem man sich ausruhen kann. Es hilft aber dem Export in einer Zeit, in der er durch die weltweite Nachfrageschwäche besonders heftigem Gegenwind ausgesetzt ist.

»Superbenzin hat sich in Deutschland binnen Jahresfrist um 7,6 % verbilligt.«

Die niedrigeren Preissteigerungsraten helfen auch den Anlegern. Sie bekommen zwar nicht mehr Zinsen. Es geht ihnen aber weniger Geld durch die Inflation verloren. Real stellen sie sich mit ihren Ersparnissen besser. Der Realzins, also der Nominalzins abzüglich Preissteigerungsrate, geht nach oben. Das ist zwar keine großartige Verbesserung. Aber immerhin.

Wir sollten uns auch deshalb nicht über die niedrige Inflation beschweren, weil sie nicht durch eine generelle Nachfrageschwäche bedingt ist. Sie beruht allein auf dem Sonderfaktor Energiepreise. Superbenzin hat sich in Deutschland binnen Jahresfrist um 7,6 % verbilligt. Für Heizöl und Kraftstoffe mussten die Verbraucher in der Bundesrepublik sogar 9,1 % weniger ausgeben. Wenn man diese Bewegungen ausschaltet, sieht das Bild ganz anders aus. Die Kerninflation (das heißt die Rate ohne Preise für Energie und saisonabhängige Nahrungsmittel) hat sich in den letzten zwölf Monaten fast gar nicht bewegt. Sie liegt weitgehend unverändert bei 1,2 %.

Das entspricht auch der Erfahrung im täglichen Leben. Hier sieht man keinen Trend zu niedrigeren Preisen. Preise für Dienstleistungen beispielsweise steigen um 1,6 % im Jahresvergleich. Für Friseure und Körperpflege muss man 3,2 % mehr als vor einem Jahr ausgeben. Die Wartung und Pflege von Autos kostet 5 % mehr. Verarbeitete Lebensmittel einschließlich Alkohol und Tabak verteuern sich um 1,6 %. Selbst in der Industrie, die derzeit konjunkturell so arg gebeutelt wird, gehen die Preise nicht zurück, sondern erhöhen sich weiter.

Das wichtigste Argument gegen eine zu niedrige Preissteigerung ist die Angst vor einer Deflation. Es könnte passieren, so wird befürchtet, dass Verbraucher und Unternehmer bei Preissenkungen nicht mehr kaufen (weil sie mehr Geld in der Tasche haben), sondern weniger. Das wäre dann der Fall, wenn Sie erwarten, dass die Preise noch weiter zurückgehen und sie die benötigten Güter und Dienste am Ende noch billiger bekommen.

Von einer solchen deflatorischen Selbstbeschleunigung sind wir aber meilenweit entfernt. Erstens sinken die Preise nicht absolut, sie steigen nur nicht mehr so stark an. Es macht also keinen Sinn, Nachfrage zurückzuhalten. Zweitens braucht es für eine Deflation auch entsprechende gesamtwirtschaftliche Rahmenbedingungen, konkret einen Rückgang der realen Wirtschaftsleistung. Drittens braucht es auch ein dazu passendes internationales Umfeld. Wenn überall in der Welt die Preise steigen, ist es kaum denkbar, dass sie ausgerechnet im Euroraum sinken. In Deutschland hat es in der Nachkriegszeit noch nie eine Deflation gegeben. Die letzte Deflation war vor 90 Jahren in der Weltwirtschaftskrise.

Ich halte alle Deflationsängste daher für gänzlich übertrieben. Aus diesem Grund würde es mich auch nicht stören, wenn die Inflationsrate noch weiter zurückgeht. Erst wenn wir bei null sind, würde ich genauer hinschauen, ob es Anzeichen einer Selbstbeschleunigung gibt.

Muss die Politik handeln? Formaljuristisch kommt die Geldpolitik in eine schwierige Position, da sie sich immer weiter von ihrem Ziel entfernt. Andererseits hat sie durch ihre Maßnahmen im September schon so viele Register gezogen, dass sie exkulpiert ist. Für die Gesellschaft insgesamt sind die Auswirkungen der niedrigeren Preissteigerung positiv. Da gibt es keinen Handlungsbedarf.

Für den Anleger

Die Inflationsrate ist in den letzten Monaten etwas aus dem Fokus der Kapitalmärkte gerückt. Sie ist weder zu hoch noch zu niedrig, als dass man sich im Euroraum Sorgen machen müsste. Das ist kein schlechtes Zeichen. Verlassen Sie sich aber nicht darauf, dass das so bleibt. Gerade die Ölpreise können sich schnell drehen.

Anmerkungen oder Anregungen? Ich freue mich auf den Dialog mit Ihnen: martin.huefner@assenagon.com