SJB | Korschenbroich, 28.08.2013.

Die Protest Demonstrationen gegen den türkischen Präsidenten Erdogan, die zu einem Abrutschen des türkischen Aktienmarktes geführt hatten, sind mittlerweile abgeflaut und aus den Schlagzeilen verschwunden. Obwohl sich die innenpolitische Lage in der Türkei beruhigt hat, konnte sich die Istanbuler Börse bislang nicht erholen und rutschte vielmehr weiter ab.

Die Protest Demonstrationen gegen den türkischen Präsidenten Erdogan, die zu einem Abrutschen des türkischen Aktienmarktes geführt hatten, sind mittlerweile abgeflaut und aus den Schlagzeilen verschwunden. Obwohl sich die innenpolitische Lage in der Türkei beruhigt hat, konnte sich die Istanbuler Börse bislang nicht erholen und rutschte vielmehr weiter ab.

Der Grund für die fortgesetzte Korrekturbewegung am türkischen Aktienmarkt kommt diesmal von der Währungsseite. Denn in den vergangenen Wochen sind viele Schwellenländerwährungen, darunter die türkische Lira (TRY), unter heftigen Abwertungsdruck geraten. Seit Jahresanfang verlor die türkische Valuta zum Euro 12,8 Prozent. Heftig betroffen waren auch der brasilianische Real, der südafrikanische Rand sowie die indische Rupie, die auf Mehrjahrestiefs abrutschten.

Die Ankündigung der US-Notenbank Fed, im weiteren Jahresverlauf mit dem Ausstieg aus der ultralockeren Geldpolitik zu beginnen und das massive Anleihenkaufprogramm zurückzufahren, hat die Währungen aus den Emerging Markets unter Druck gesetzt. Vor allem institutionelle Investoren ziehen dort ihr Kapital ab. Denn wenn die „Zinswende“ in den USA bald kommt, verlieren die Länder, die generell auf ausländische Kapitalzuflüsse angewiesen sind, einen Teil ihrer Wettbewerbsfähigkeit. Besonders betroffen sind hierbei Staaten, die ein vergleichsweise hohes Leistungsbilanzdefizit aufweisen und zu dessen Finanzierung den fortgesetzten Zustrom ausländischer Gelder benötigen. Mit ihrem Leistungsbilanzdefizit, das 2012 bei 6,5 Prozent des Bruttoinlandsprodukts lag, gehört die Türkei zu diesen Ländern. Hinzu kommt: Die Türkei finanziert rund 80 Prozent ihres Leistungsbilanzdefizits mit kurzfristig aufgenommenem Geld und ist deshalb besonders anfällig für steigende Zinsen sowie eine Umkehr der Kapitalströme.

Dem Umfeld sinkender Aktienkurse bei einer gleichzeitig nachgebenden Währung konnte sich auch ein langfristig erfolgreicher Türkeifonds wie der HSBC GIF Turkey Equity AC (WKN A0D9FL, ISIN LU0213961682) naturgemäß nicht entziehen. FondsManager Ercan Güner verwaltet seit gut drei Jahren den im März 2005 aufgelegten Türkeifonds, der aktuell über ein FondsVolumen von 200,9 Millionen Euro verfügt. Ähnlich wie seine Benchmark, der MSCI Turkey, hat das von Morningstar mit vier Sternen ausgezeichnete FondsProdukt seit Jahresbeginn rund 20,0 Prozent verloren. Doch langfristig engagierte Investoren kann dies nicht schrecken: Wer seit Auflegung des Fonds dabeigeblieben ist, kann sich über eine sehr attraktive Rendite von +9,47 Prozent p.a. in Euro freuen. Wie fallen die weiteren Performanceergebnisse aus?

FondsEntwicklung. Übersichtlich.

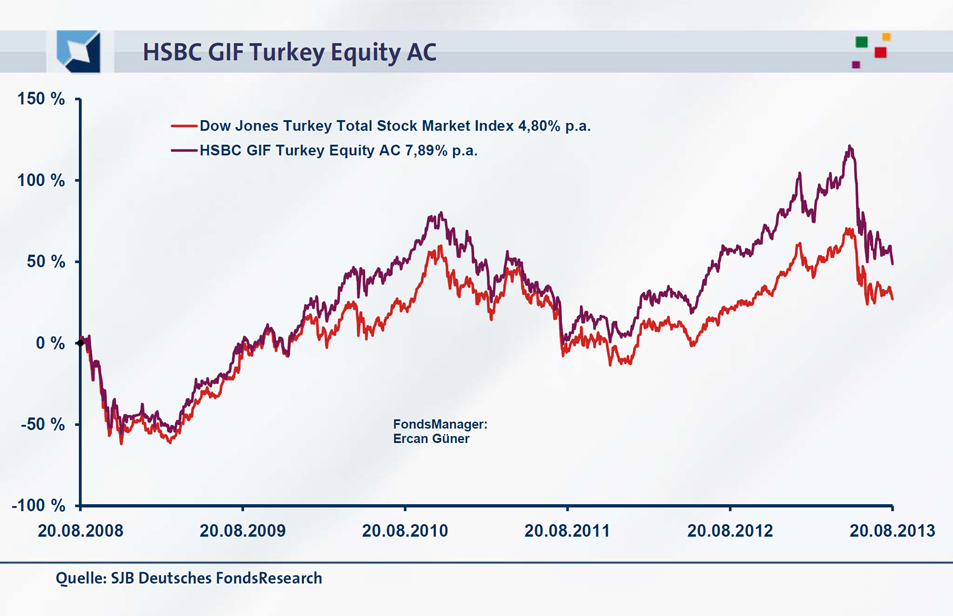

Über die letzten fünf Jahre hat der HSBC GIF Turkey Equity AC eine Rendite von +7,89 Prozent p.a. in Euro erzielt (Bewertungstag 20. August 2013). Der Dow Jones Turkey Total Stock Market Index, den wir für die unabhängige SJB FondsAnalyse als Benchmark heranziehen, hat eine deutlich schwächere Performance aufzuweisen: Der den breiten türkischen Aktienmarkt abbildende Index verzeichnet im selben Zeitraum eine Euro-Wertentwicklung von +4,80 Prozent p.a. Beim Wechsel auf den Dreijahreszeitraum löst sich der Performancevorsprung des aktiv gemanagten Türkeifonds auf: Hier hat der HSBC-Fonds eine Rendite von -0,49 Prozent p.a. in Euro zu verzeichnen, während der SJB-Referenzindex ein kleines jährliches Plus von +1,53 Prozent erwirtschaftet. Im kurzfristigen Betrachtungshorizont zeigt sich, dass die jüngsten Marktturbulenzen den Fonds stärker mitgenommen haben als den SJB-Vergleichsindex: Einem Minus von -5,73 Prozent auf Jahressicht steht eine Wertentwicklung der Benchmark von +4,93 Prozent gegenüber. Für Langfristinvestoren am stärksten zu gewichten ist aber die klar bessere Wertentwicklung des HSBC-Fonds im Fünfjahreszeitraum, die auch in ihrer absoluten Höhe von über drei Prozentpunkten überzeugt. Die in dieser Periode erzielte Mehrrendite wiegt die kurz- und mittelfristigen Performanceeinbußen gegenüber der Benchmark auf. Wie stellt sich das Bild mit Blick auf die Volatilität dar?

Im letzten Fünfjahreszeitraum verzeichnet der Türkeifonds aus dem Hause HSBC eine mittlere Schwankungsneigung von 44,20 Prozent, während der Dow Jones Turkey Total Stock Market Index eine noch höhere Volatilität von 46,69 Prozent aufweist. Ein Qualitätsausweis für FondsManager Ercan Güner, der seine besseren Renditeergebnisse in diesem Zeitraum mit einer geringeren Volatilität erzielt hat. Über drei Jahre geht die annualisierte Schwankungsbreite des Fonds auf 34,03 Prozent zurück, über ein Jahr wartet dieser mit einer Volatilität von 37,89 Prozent auf. Als schwankungsärmer präsentiert sich nun der breite türkische Aktienmarkt, gemessen durch den SJB Referenzindex: Der Dow Jones Turkey kommt in den entsprechenden Vergleichszeiträumen auf eine Volatilität von 32,21 bzw. 30,71 Prozent. Das Risikoprofil des HSBC-Fonds ist damit langfristig attraktiver, in den beiden anderen Perioden jedoch ungünstiger als bei der gewählten Benchmark. Für das Gesamturteil sind die Langfristergebnisse von größerem Interesse, weshalb das Chance-Risiko-Verhältnis des Fonds für dauerhaft engagierte Anleger überzeugt: Mit niedrigeren Kursschwankungen wird über fünf Jahre eine Outperformance generiert.

FondsStrategie. Entschlüsselt.

Der HSBC GIF Turkey Equity hat sich langfristiges Kapitalwachstum zum Ziel gesetzt und investiert hierzu in ein breit diversifiziertes Portfolio aus türkischen Aktien. Mit Blick auf die Marktkapitalisierung unterliegt der Fonds keinen Beschränkungen, es werden Unternehmen jeder Größe erworben. Aktien von Firmen, die überwiegend in der Türkei tätig sind, runden das Portfolio ab. FondsManager Güner richtet sein besonderes Augenmerk auf attraktiv bewertete Aktien von Unternehmen mit hohem Wachstumspotenzial. Der Türkeiexperte agiert benchmarkunabhängig und betreibt aktives Titelmanagement. Hierbei verfolgt er eine Stockpicking-Strategie, die gleichermaßen auf Bottom-Up- und Top-Down-Analysen fußt. Ob ein Unternehmen ins FondsPortfolio kommt, ergibt sich auf Basis einer eingehenden Analyse der Titel, die schwerpunktmäßig untersucht, ob die Aktie langfristig eine Outperformance generieren kann. Wichtig sind Güner insbesondere die Managementqualität der Unternehmen, ihre Positionierung im Wettbewerb sowie die Ertragssituation. Wie sieht das mit 31 Titeln recht konzentrierte Portfolio des HSBC GIF Turkey Equity aus?

Bei der Branchenallokation des Türkeifonds liegen Banken und Finanztitel mit einem Anteil von 62,20 Prozent des FondsVermögens mit großem Abstand auf dem ersten Platz. Entsprechend zahlreich sind türkische Geldhäuser unter den Top 10 vertreten: Hierzu gehören die Akbank, mit 9,69 Prozent Portfolioanteil zudem größte Einzelposition des Fonds, sowie die Garanti Bank und die Isbank. Den zweiten Platz in der Branchenstruktur des HSBC-Fonds nehmen Industrieunternehmen mit 13,46 Prozent ein. Unter den zehn größten Einzelpositionen wird der Bereich durch den Hausgerätehersteller Arcelik repräsentiert. Platz drei in der Portfoliogewichtung des Fonds haben Verbrauchsgüterproduzenten mit 9,32 Prozent Anteil am FondsVolumen inne. Durchschnittlich stark vertreten im Portfolio des HSBC GIF Turkey Equity sind Rohstofftitel mit einer Gewichtung von 6,42 Prozent. Größte Einzelposition ist hier die Aktie des Bergbauunternehmens Kardemir, das vor allem in der Kohleförderung aktiv ist. Eher geringe Beachtung erfahren im Türkeifonds von Ercan Güner die Sektoren Gebrauchsgüter (3,40 Prozent) und Telekommunikation (1,47 Prozent). Kleinere Bestände in den Bereichen Energie (1,30 Prozent) sowie Versorger (1,21 Prozent) runden die Portfoliostruktur des HSBC-Fonds ab. Die Cashquote liegt per Ende Juli bei 1,22 Prozent.

Die auch gemessen am Vergleichsindex MSCI Turkey starke Übergewichtung von Banken und Finanztiteln hat sich in der jüngsten Marktphase steigender Zinsen und einer nachgebenden Landeswährung negativ auf die FondsPerformance ausgewirkt. Denn die türkische Notenbank hat in ihrem Kampf gegen die Lira-Abwertung die Märkte mit einer Zinsanhebung überrascht, die in dieser Höhe nicht erwartet wurde und einige Institute auf dem falschen Fuß erwischt hat. Der Zinssatz für Übernachtkredite, den die heimischen Banken an die Zentralbank zahlen müssen, wurde um 0,50 Prozentpunkte auf nun 7,75 Prozent erhöht. Was die türkische Lira stützen soll, belastet zugleich die Kreditaufnahme der Banken sowie das künftige Wachstum. Ob die Regierung Erdogan unter diesen Voraussetzungen das Plus von 4,0 Prozent beim türkischen BIP erreichen kann, das sie für das laufende Jahr anstrebt, ist damit fraglich geworden.

SJB Fazit. HSBC GIF Turkey Equity.

Nachdem im Umfeld der abflauenden Proteste dem türkischen Aktienmarkt keine Stabilisierung gelang, hat nunmehr ausgelöst durch den Abwertungsdruck auf Schwellenländerwährungen eine zweite Korrekturphase begonnen. FondsAnleger sollten sich kurzfristig besser zurückhalten und die weitere Entwicklung abwarten, zumal sich die Charttechnik zusehends eintrübt. Antizyklisch agierende Investoren mit langfristigem Anlagehorizont dürften noch bessere Einstiegsmöglichkeiten bekommen. Sobald sich die Lage in der Türkei wieder stabilisiert, ist der HSBC GIF Turkey Equity mit seinem langfristigen Performancevorsprung zum breiten Markt jedoch erste Wahl!

HSBC. Hintergründig.

HSBC Global Asset Management Deutschland wurde 1989 gegründet. Publikumsfonds der HSBC Trinkaus & Burkhardt Gruppe in Deutschland: 116. Verwaltetes Vermögen: 7,1 Mrd. Euro. Zu Umsatz und Gewinn keine Angaben. Anzahl der Mitarbeiter weltweit: 2.150. Geschäftsführer: Dr. Rudolf Apenbrink, Dr. Michael Böhm, Christian Heger, Dr. Martin Scholz und Heiner Weber. Stand: 31.12.2012. SJB Abfrage: 22.08.2013.

HSBC Global Asset Management Deutschland wurde 1989 gegründet. Publikumsfonds der HSBC Trinkaus & Burkhardt Gruppe in Deutschland: 116. Verwaltetes Vermögen: 7,1 Mrd. Euro. Zu Umsatz und Gewinn keine Angaben. Anzahl der Mitarbeiter weltweit: 2.150. Geschäftsführer: Dr. Rudolf Apenbrink, Dr. Michael Böhm, Christian Heger, Dr. Martin Scholz und Heiner Weber. Stand: 31.12.2012. SJB Abfrage: 22.08.2013.