![]() Assenagon | München, 02.10.2019.

Assenagon | München, 02.10.2019.

Es kommt selten vor, dass die gesamtwirtschaftliche Situation von offiziellen Stellen so unterschiedlich eingeschätzt wird, wie das derzeit der Fall ist. Die Europäische Zentralbank ist wie die meisten internationalen Organisationen besorgt. Sie sieht eher neue Risiken. Die Bank für Internationalen Zahlungsausgleich macht an den Finanzmärkten sogar Parallelen zur großen Krise 2008 aus.

Das deutsche Finanzministerium dagegen – wie auch die entsprechenden Häuser in anderen Ländern – spielt die Probleme eher herunter. Es sieht keine Handlungsnotwendigkeit. Es kümmert sich mehr um Klima als um Konjunktur. Dafür gibt es großzügig das Geld aus, das vielleicht bald für eine Abwehr der Rezession gebraucht werden könnte. Dabei ist die Lage in Deutschland derzeit wesentlich schlechter als im Euroraum.

Zögerliche Finanzpolitik

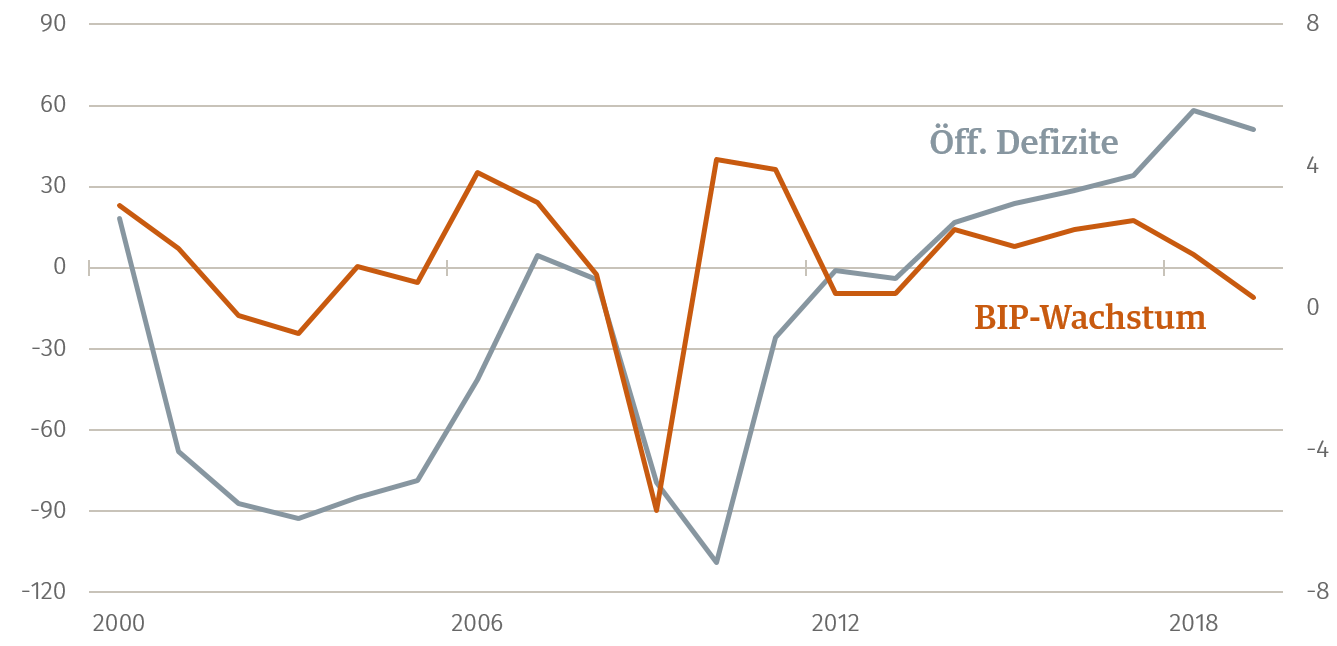

Öffentliche Defizite in EUR Mrd. (ls), BIP-Wachstum in % (rs), Deutschland

Die unterschiedliche Beurteilung der gesamtwirtschaftlichen Lage ist nicht nur ein Problem der unterschiedlichen volkswirtschaftlichen Prognostiker. Keiner weiß wie schlimm es werden wird. Jeder ist auf subjektive Urteile angewiesen, die richtig oder falsch sein können. Ich tendiere eher zu der Einschätzung der EZB. Ich vermute, dass die deutsche Regierung nachdenklicher werden wird, wenn im Winter die Zahl der Arbeitslosen ansteigen wird.

Aber unabhängig davon, wer recht hat: Problematisch ist, dass Zentralbank und Finanzminister der Wirtschaft unterschiedliche Signale geben. Das verunsichert die Wirtschaft. Sie weiß nicht, ob sie sich auf eine Rezession (mit allen dann folgenden öffentlichen Gegenmaßnahmen) vorbereiten soll oder nicht.

»Die EZB ist wie ein Rufer in der Wüste, auf den niemand hört.«

Hinzu kommt, dass sich das Finanzministerium nicht auf einen Einsatz zur Bekämpfung einer Rezession vorbereitet (was ja immer erhebliche Vorarbeiten braucht).

Schließlich führt die unterschiedliche Einschätzung zu einem falschen Policy-Mix zwischen Geld- und Fiskalpolitik. Derzeit sieht die Arbeitsteilung wie folgt aus. Die Zentralbank hat ein umfangreiches Lockerungsprogramm beschlossen. Es sieht neben Zinssenkungen auch Liquiditätshilfen vor. Gleichzeitig appelliert sie an die Finanzminister, ihrerseits etwas gegen die unbefriedigende Wirtschaftslage zu tun. Die Länder mit niedriger Gesamtverschuldung wie Deutschland sollten ihre öffentlichen Defizite ausweiten. Die anderen sollten durch Umschichtungen im Budget konjunkturstabilisierende Impulse geben.

Das funktioniert aber nicht. Die Finanzminister reagieren nicht auf die Appelle der Zentralbank. Die Zentralbank muss mehr tun, als eigentlich erforderlich ist. Die EZB ist wie ein Rufer in der Wüste, auf den niemand hört.

Richtiger wäre es, gemeinsam zu handeln. Die EZB tritt nicht durch eigene Lockerungsmaßnahmen in Vorlage und fordert die anderen auf, mitzumachen. Sie wendet sich vielmehr an die Gruppe der Finanzminister zu gemeinsamen Beratungen. Sie bietet Maßnahmen an, die sie in einem gemeinsamen Pakt verwirklichen würde. Die Finanzminister legen ihrerseits vor, was sie zu tun gedenken. Die Kunst besteht darin, die Pläne zu einem gemeinsamen Programm zusammenzuführen, das die einzelnen Akteure in eigener Verantwortung umsetzen.

Die EZB würde dabei gewissermaßen als Katalysator wirken. In der Griechenlandkrise hat der Internationale Währungsfonds eine solche Rolle hervorragend ausgefüllt. Es ist sicher kein Nachteil, dass die Chefin des IWF, die das damals orchestrierte, die neue Präsidentin der EZB sein wird. Sie hat Erfahrung auf dem Gebiet.

Ein solches gemeinsames Vorgehen ist keine neue Erfindung. In Deutschland gab es früher einmal die sogenannte “Konzertierte Aktion”. Das war ein runder Tisch, an dem die Bundesbank, das Finanzministerium und die Tarifpartner saßen. Sie tauschten sich über die Beurteilung der Lage aus und verabredeten dann Strategien, die sie dann jeweils in eigener Verantwortung umsetzten. Das war ein vernünftiger Ansatz, auch wenn die “Konzertierte Aktion” später aus anderen Gründen wieder abgeschafft wurde.

Eine solche Zusammenarbeit von Geld- und Finanzpolitik hätte erhebliche Vorteile. Sie erhöht die Wirksamkeit der einzelnen Maßnahmen, da alle auf das gleiche Konto einzahlen. Das ist wichtig, denn die Munition sowohl der Geldpolitik als auch der Finanzpolitik (wegen der hohen Schulden) ist heute begrenzter als früher. Hinzu kommt, dass die Kollateralschäden der expansiven Maßnahmen geringer sind. Die Verschuldung der Staaten steigt nicht so stark an.

Die Zinsen müssen nicht so weit gesenkt werden. Es könnte sogar sein, dass die ärgerlichen Minuszinsen am Kapitalmarkt wieder ins Positive drehen. Was gäbe das für ein Aufatmen bei den Anlegern und an den Finanzmärkten?

Wird durch eine solche Zusammenarbeit die Unabhängigkeit der Notenbank gefährdet? Ich halte solche Befürchtungen für unbegründet. Die 19 Finanzminister sind – gerade weil es so viele sind – kaum in der Lage, die ihnen gegenübersitzende Zentralbank zu dominieren. Zudem ist die neue Chefin der EZB so stark und geschickt, dass sie sich von den Finanzministern sicher nichts sagen lässt.

Für den Anleger

Für die Kapitalmärkte wäre ein neuer Policy-Mix eine gute Nachricht. Sie wären nicht mehr allein von den monetären Impulsen abhängig. Hinzu kämen positive Impulse von der Finanzpolitik. Eine Verringerung der Minuszinsen wäre in jedem Fall hilfreich.

Anmerkungen oder Anregungen? Ich freue mich auf den Dialog mit Ihnen: martin.huefner@assenagon.com