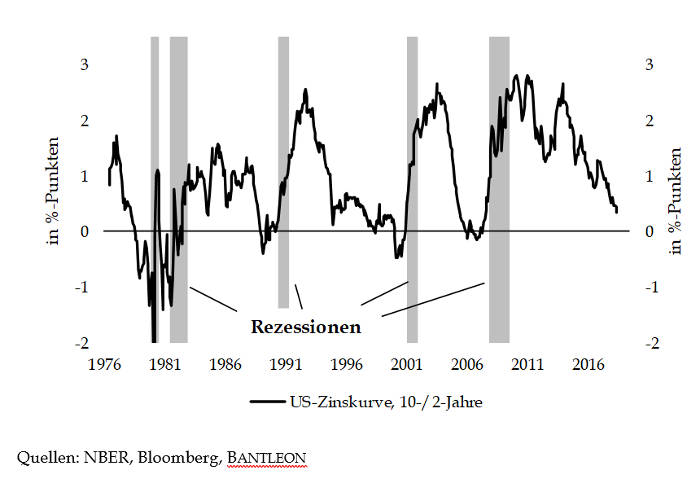

Der Zinsmarkt in den USA spricht eine deutliche Sprache: Der Jahre alte Aufschwung geht seinem Ende entgegen. Welche Faktoren hier greifen und warum auch die Trumpsche Steuerreform nicht helfen wird, erklärt Bantleon-Senior-Analyst Andreas Busch. Ein Schreckgespenst geht um: Die US-Zinskurve, die den Renditeabstand langlaufender und kurzlaufender US-Staatsanleihen misst, hat sich markant verflacht. Mit 0,25 Prozentpunkten ist die Differenz von zehnjährigen und zweijährigen US-Treasuries zuletzt auf den niedrigsten Stand seit elf Jahren gesunken.

Vor rund einem halben Jahr war der Abstand noch doppelt so hoch gewesen – Anfang 2017 lag er sogar bei knapp 1,30 Prozentpunkten (siehe folgende Grafik). Setzt sich dieser Trend fort, ist die Kurve bald invers (die Zinsen langlaufender Anleihen liegen dann unter den Zinsen kurz laufender Anleihen). In der Vergangenheit war dies ein zuverlässiger Vorbote dafür, dass die US-Wirtschaft in den folgenden ein bis zwei Jahren in eine Rezession abgerutscht ist.

Für viele Anleger kommt diese Entwicklung wie aus heiterem Himmel. Im aktuellen Umfeld können sich die meisten Marktbeobachter noch nicht einmal eine markante konjunkturelle Abschwächung vorstellen. Die Wirtschaft ist im 2. Quartal dieses Jahres so kräftig gewachsen wie seit vier Jahren nicht mehr. Gleichzeitig bewegt sich die Arbeitslosenquote nahe ihrem 50-jährigen Tiefststand. Die Aktienmärkte feiern in diesem Umfeld die kräftig sprudelnden Unternehmensgewinne.

Und beim Blick voraus hofft man auf einen anhaltenden konjunkturellen Impuls durch die Steuerreform, die den Unternehmen und Haushalten Entlastungen in Höhe von rund 1.500 Milliarden US-Dollar in den nächsten zehn Jahren bescheren wird. Ein Ende der Boomphase scheint mithin nicht absehbar. Kein Wunder, dass sich mancher Anleger angesichts dieser rosigen Lage durch die Warnsignale der Zinskurve auf dem falschen Fuß erwischt fühlt.

Bei genauerem Hinsehen ist der kritische Konjunkturausblick, den die Zinskurve zeichnet, aber durchaus ernst zu nehmen. So dürfte von der Steuerreform – wenn überhaupt – lediglich ein geringer Schub für die US-Wirtschaft ausgehen. Der große Block der Einkommensteuersenkung (auf die knapp drei Viertel der Steuererleichterungen entfällt) kommt nämlich primär den Besserverdienenden zu Gute, die aber erfahrungsgemäß den größten Teil des Geldsegens sparen werden.

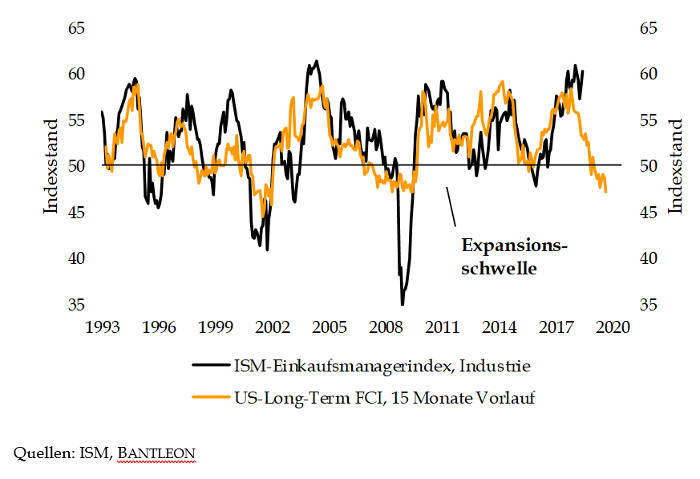

Gleichzeitig ist von anderer Seite deutlicher Gegenwind aufgezogen. Die Leitzinsanhebungen durch die US-Notenbank haben zu einer markanten Verschlechterung der Finanzierungskonditionen geführt. Das zeigt sich in der Verfünffachung der Rendite zweijähriger US-Staatsanleihen seit Sommer 2016. Bei fünfjährigen US-Staatsanleihen ist es immerhin noch eine Verdreifachung und bei zehnjährigen eine Verdopplung. Unser weit vorauslaufender Bantleon US-Financing Conditions Indicator kündigt die davon ausgehenden Belastungen – die vor allem die Investitionsdynamik der Unternehmen bremsen werden – bereits seit geraumer Zeit an. In den aktuell rückläufigen Baugenehmigungen und Wohnungsverkäufen sind die Bremswirkungen sogar schon jetzt klar zu erkennen. Skepsis ist also durchaus angebracht.

Wir sehen daher in der Verflachung der Zinskurve keine unerwartete Entwicklung, sondern vielmehr eine Bestätigung unseres bereits seit Längerem zurückhaltenden Konjunkturausblicks für die USA. Ob es zu einer Rezession kommt, lässt sich noch nicht sagen. Klar ist aber, dass die Wachstumsdynamik im kommenden Jahr deutlicher nachlassen wird, als es sich die meisten Marktbeobachter bislang vorstellen können. Nach einem ordentlichen Plus des Bruttoinlandsprodukts im laufenden Jahr von knapp 3,0 Prozent rechnen wir für 2019 nur noch mit gut 2,0 Prozent – Tendenz weiter fallend.

Von: Andreas Busch

Quelle: Das Investment