Südkorea und umsichtige Unternehmensführung passten lange Jahre nicht sonderlich gut zusammen. Das ändert sich nun, meint der auf Schwellenländer spezialisierte Portfoliomanager Tanguy Kamp aus dem Hause Banque de Luxembourg Investments – und bringt Beispiele. Lange Zeit standen koreanische Unternehmen für schlechte Corporate Governance. Ihre Bilanzen enthielten übermäßige Liquidität, die oft schlecht eingesetzt wurde, und ihr Rentabilitätsniveau war relativ niedrig, so dass sie an der Börse häufig mit einem größeren Abschlag gehandelt wurden. Entsprechend hatte die Wahl von Moon Jae-in zum südkoreanischen Präsidenten im vergangenen Jahr große Hoffnungen auf bessere Unternehmensführung und geopolitische Veränderungen geweckt (s. unser Artikel vom 6.6.2017 „Warum man sich derzeit für den koreanischen Markt interessieren sollte“). Wie sieht die Situation ein Jahr nach der Wahl aus?

Anzeichen für verbesserte Unternehmensführung in den beiden größten koreanischen Konzernen

Mit Blick auf die Unternehmensführung sind Fortschritte zu erkennen: Samsung Electronics bemüht sich verstärkt um seine Aktionäre. Der Konzern kaufte vermehrt eigene Aktien zurück und erhöhte die Dividenden von 420 Won 2015 auf 850 Won (2017); für das Jahr 2018 wird eine weitere Erhöhung auf 1.430 Won erwartet, was einem Anstieg von insgesamt 340 Prozent innerhalb von drei Jahren entspricht. Gleichzeitig verstärkt das Unternehmen seine Aktienrückkäufe: Waren es 2015 noch 5.057 Milliarden Won, so stieg das Volumen 2016 auf 7.971 Milliarden Won, 2017 sogar auf 9.296 Milliarden Won. Insgesamt wurden in den vergangenen drei Jahren also Aktien im Umfang von 22.324 Milliarden Won (über 20 Milliarden US-Dollar) zurückgekauft.

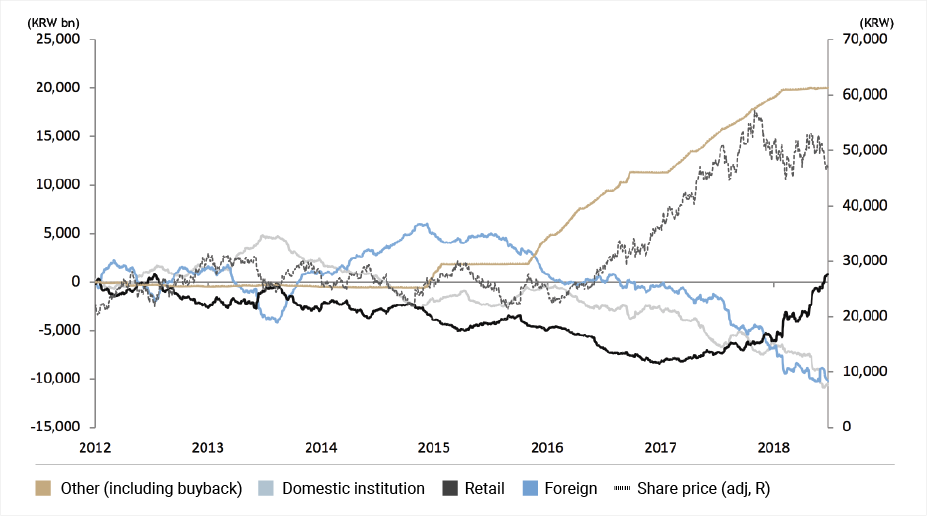

Zudem hat sich der Kurs der Samsung-Aktie in den vergangenen zwei Jahren fast verdoppelt – auch dank der stabilen Preise für DRAM-Speicherchips, deren weltgrößter Produzent das Unternehmen ist. Interessant ist auch, dass der größte Käufer von Samsung-Aktien in den vergangenen Jahren das Unternehmen selbst war (bedingt durch sein großes Aktienrückkaufsprogramm); Anleger auf dem Markt waren hingegen Nettoverkäufer. Folglich ist die Aktie in Anlegerportfolios unterrepräsentiert (vgl. Grafik) und wird immer noch sehr günstig bewertet, obwohl sich der Unternehmensgewinn in den vergangenen zwei Jahren verdoppelt hat.

Samsung Electronics: Aufteilung der Aktienkäufer und -verkäufer [Quelle: WISEfn, Mirae Asset Daewoo]

Erwähnenswert ist auch, dass das Unternehmen die Zahl seiner unabhängigen Mitglieder im Aufsichtsrat erhöht hat, was einen echten Fortschritt in Bezug auf die Corporate Governance darstellt.

Nachdem Samsung vorgelegt hatte, war wahrscheinlich, dass auch der zweitgrößte Konzern des Landes, Hyundai, mit Reformen nachziehen würde. Der Prozess ist derzeit noch in vollem Gange: Das Unternehmen hat auf die Forderung von staatlichen Stellen und Anlegern reagiert und angekündigt, seine komplexen Beteiligungsstrukturen zugunsten von transparenteren Holdings umbauen zu wollen. Besonders die Verflechtungen zwischen den einzelnen Unternehmen im Konzern, die der Gründerfamilie Chung bislang zu starke Kontrolle zu Lasten anderer Aktionäre gewährten, sollen aufgelöst werden. Der aktivistische (d. h. bewusst Einfluss auf die Unternehmenspolitik nehmende) Investmentmanager Elliott reagierte entsprechend, indem er Beteiligungen in Höhe von einer Milliarde US-Dollar an verschiedenen Unternehmen der Gruppe, Hyundai Motor, Kia und Hyundai Mobis, übernahm. Aufgrund seiner Position als Hauptaktionär wird Elliott Druck auf die Geschäftsführung und andere Akteure ausüben, um die Unternehmensführung zu verbessern, und Vorschläge machen, wie die Behandlung der Aktionäre verbessert werden kann. Der aktivistische Fonds fordert, dass über zwölf Milliarden Won an die Aktionäre zurückfließen, vor allem in Form von Dividendenerhöhungen und der Annullierung im Eigenbestand gehaltener Aktien („Treasury shares“).

Die Verbesserung der Unternehmensführung in Korea geschieht jedoch nicht von heute auf morgen, sondern braucht ihre Zeit. Nicht unwahrscheinlich ist, dass das Land dabei dem Vorbild Japans folgt, das denselben Weg vor einigen Jahren beschritten hat (vgl. Steve Glods Artikel vom 24.4.2015: „Investieren in Japan – Corporate Governance gewinnt an Bedeutung“). Da die beiden größten Konzerne des Landes (Samsung und Hyundai) mit gutem Beispiel vorangehen, ist es wahrscheinlich, dass sich auch andere Unternehmen anschließen werden.

Die Entwicklung der Unternehmensführung in Korea ist in diesem Jahr ein besonders interessantes Thema, denn die lokalen Institutionen müssen nun einen sogenannten „Stewardship Code“ annehmen. Sein Ziel ist es, institutionelle Investoren zu stärkerer Beteiligung zu verhelfen und so die Führung der jeweiligen Unternehmen zu verbessern. Im vergangenen Quartal stieg zudem der Anteil der per Vollmacht ausgeübten Stimmrechte („Proxy Voting“) um 47 Prozent, und in den sieben größten Vermögensverwaltungsgesellschaften Südkoreas verdoppelte sich die Unzufriedenheitsquote. Beides könnte für weitere Bewegung sorgen.

Verbesserte Rentabilität bei noch niedrigem Bewertungsniveau

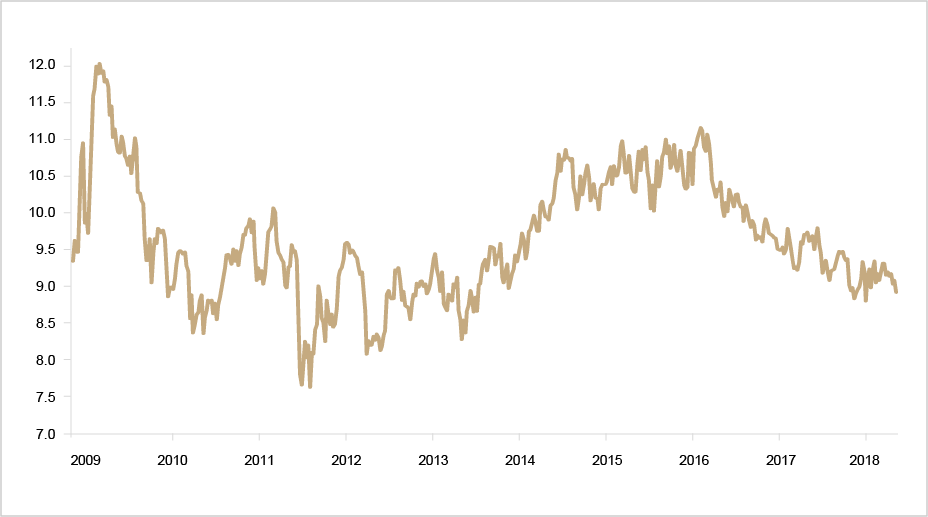

Derzeit ist festzustellen, dass Anleger eher skeptisch sind, was eine grundlegende Veränderung der Unternehmensführung in Korea angeht – und dies, obwohl sich die Rentabilitätsquoten in jüngster Zeit verbessert haben. Das Bewertungsniveau koreanischer Firmen blieb auf seinem Tiefstand von etwa dem Neunfachen der erwarteten Gewinne (vgl. Grafiken).

KGV (Forward P/E) in Korea seit 10 Jahren [Quelle: CLSA]

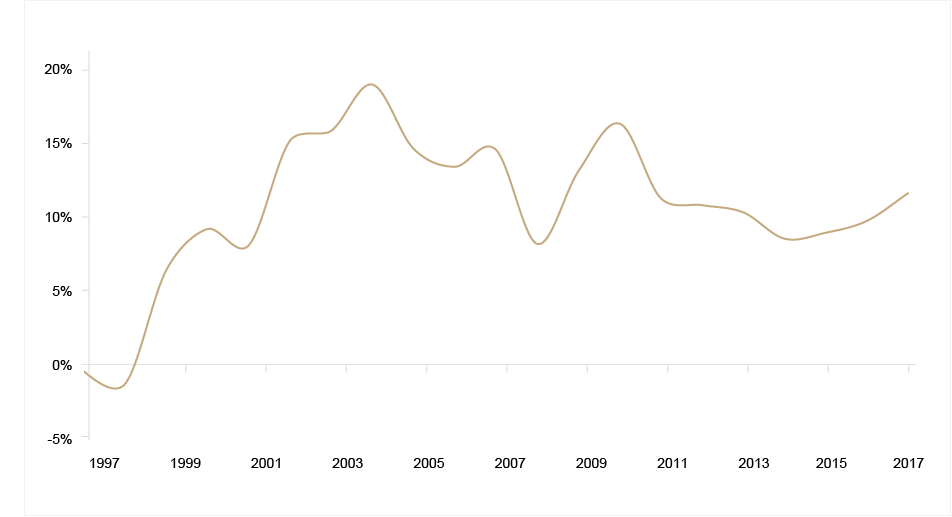

Eigenkapitalrentabilität (RoE) in Korea [Quelle: Bloomberg, HSBC]

Derzeit haben koreanische Unternehmen enorme Mengen an Liquidität in ihren Bilanzen. Da diese ungenutzt bleiben, belasten sie letztlich die Rentabilität der Unternehmen. Durch Aktienrückkäufe, die Annullierung von Treasury shares oder die Erhöhung von Dividenden würden die Bilanzen der Unternehmen optimiert, und die Rentabilität des Eigenkapitals (RoE) stiege. Auf diese Weise würde sich auch das Bewertungsniveau erhöhen; dies wiederum hätte geringere Bewertungsabschläge auf dem koreanischen Markt zur Folge.

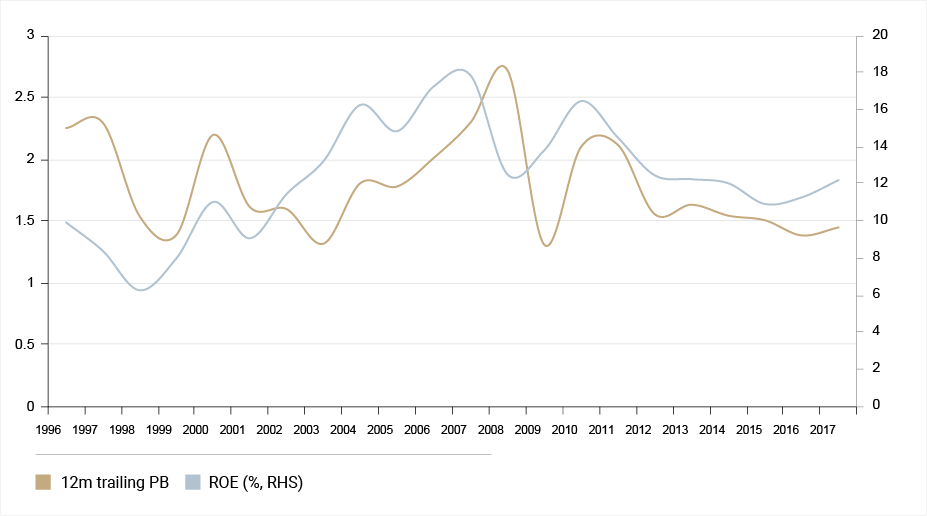

Die folgende Grafik zeigt, wie sich die Eigenkapitalrentabilität auf das Bewertungsniveau in Asien auswirkt. Man erkennt, dass das schwächere RoE zwischen 2011 und 2015 zu einem niedrigeren Bewertungsniveau geführt hat. Umgekehrt könnte also ein höheres RoE, wie es seit 2016 zu beobachten ist, auch das Bewertungsniveau steigen lassen.

PB (Price to Book)-Verhältnis verglichen mit dem Eigenkapitalrentabilitäts (RoE)-Verhältnis börsennotierter Unternehmen in Asien (ohne Japan) [Quelle: HSBC, Thomson Reuters Datastream]

Wie bereits ausgeführt, haben die Kursabschläge auf dem koreanischen Markt verschiedene Ursachen:

– schlechte Qualität der Unternehmensführung;

– geringe Dividendenrenditen;

– mangelnde Rentabilität von Unternehmen;

– Verflechtungen in der Beteiligungsstruktur, die Gründerfamilien auch ohne Mehrheitsbeteiligung die Unternehmenskontrolle ermöglichen.

Hin zu einer Öffnung Nordkoreas?

Ein weiterer Grund für die bisherigen Abschläge an der Börse ist die Tatsache, dass sich Nord- und Südkorea formal immer noch im Krieg befinden. Zwar wurde von China, dem wichtigsten Verbündeten Nordkoreas, und den Vereinten Nationen ein Waffenstillstandsabkommen unterzeichnet, nicht jedoch von Südkorea. Dies bedeutet, dass bisher kein Friedensvertrag existiert und dass sich die beiden Landeshälften offiziell immer noch im Krieg befinden. Theoretisch leben die beiden Länder nun also seit 65 Jahren in ständiger Furcht von dem Wiederausbrechen eines bewaffneten Konflikts.

In den vergangenen Monaten mehrten sich nun jedoch überraschenderweise die Signale aus Nordkorea für die Bereitschaft zu einer gewissen Öffnung des Landes. Der Ton auf diplomatischer Ebene hat sich deutlich verändert. Auch wenn sich nicht vorhersagen lässt, inwieweit sich die geopolitische Situation verbessern wird, dürfen die wirtschaftlichen Vorteile, die eine Öffnung des nordkoreanischen Nachbarn hätte, nicht unerwähnt bleiben. Hier ist vor allem an die Bau- und Infrastrukturbranche zu denken. Wenn Straßen- oder Eisenbahnverbindungen geöffnet würden, würde dies die Transportkosten für Güter reduzieren und den Zugang zu Russland und China erleichtern. Hiervon dürften die Basiskonsumgüterbranchen (Nahrungsmittel, Getränke, Reinigungsmittel etc.) ebenso profitieren wie – in einem zweiten Schritt – zyklische Konsumgüter (Fernseher, Haushaltsgeräte, Computer, Autos etc.). Für die Nahrungsmittelindustrie sagen koreanische Experten voraus, dass Nordkorea zum neuen „Eldorado“ für südkoreanische Nahrungsmittel- und Getränkeproduzenten werden und das Wachstum dieser Unternehmen steigern könnte. Da die Menschen im Norden der Halbinsel nicht nur dieselbe Sprache sprechen wie ihre Nachbarn im Süden, sondern auch Geschmack und Vorlieben teilen, sehen Unternehmen der Konsumgüterbranche hier ein großes Potenzial.

Daher scheint offensichtlich, dass jedes Zeichen der Annäherung dazu führen könnte, dass sich die Risikoprämie und damit der Kursabschlag des koreanischen Marktes verringert.

Zahlreiche Probleme

Dennoch ist nicht alles rosig, seit Moon Jae-in das höchste Amt im Staat übernommen hat: Die jüngste Anhebung des Mindestlohns um 16 Prozent und die Begrenzung der Wochenarbeitszeit auf 52 Stunden hatte negative Auswirkungen und schadete den Haushalten mit besonders geringem Einkommen, was wiederum das Binnenkonsumwachstum bremsen könnte. Im ersten Quartal 2018 registrierte die Regierung zudem den historisch größten Anstieg der Einkommensungerechtigkeit innerhalb eines Quartals.

Zum anderen sind Atomraketen das einzige, was Nordkorea bei Verhandlungen in die Waagschale werfen könnte. Daher ist es unrealistisch zu erwarten, dass das Land dauerhaft auf Atomwaffen verzichten wird, zumal es Jahrzehnte gebraucht hat, um zur Atommacht zu werden. Ein „Deal“ mit den USA, in dem die Aufhebung der Sanktionen im Gegenzug für eine vollständige, überprüfbare und unumkehrbare Aufgabe des Atomwaffenarsenals vereinbart würde, wäre asymmetrisch, da ein neuer US-Präsident diese Vereinbarung leicht wieder aufkündigen könnte (so wie Trump dies mit dem Iran-Abkommen getan hat). Hinzu kommt, dass das nordkoreanische Regime befürchten müsste, nach der Aufgabe seines einzigen Trumpfs ein ähnliches Schicksal wie Libyen zu erleben.

Schließlich könnte Korea auch unter dem jüngst eskalierenden internationalen Protektionismus leiden, da Exporte die Hälfte seines Bruttoinlandsprodukts ausmachen.

Portfoliomanagement

Unsere Anlageentscheidungen im Management des Fonds BL-Equities Asia basieren nicht auf makroökonomischen oder geopolitischen Faktoren. Die verbesserte Unternehmensführung und die gesteigerte Rentabilität koreanischer Unternehmen behalten wir hingegen aufmerksam im Blick. Aus diesem Grund achten wir besonders auf koreanische Unternehmen, die von den genannten Veränderungen profitieren dürften. In Bezug auf das Ertragspotenzial für den Aktionär galt unsere Aufmerksamkeit Samsung Electronics (siehe oben), dem Automobilzulieferer Hyundai Mobis, dem Tabakkonzern KT&G sowie Nongshim, dem führenden Hersteller von Instantnudeln.

Zu den Unternehmen, die unserer Ansicht nach von einer Öffnung Nordkoreas profitieren könnten, zählen die marktführenden Kosmetikhersteller AmorePacific und LG Household & Healthcare sowie die Nahrungsmittelhersteller Orion, Nongshim und Binggrae.

All diese Unternehmen weisen nachhaltige Wettbewerbsvorteile auf: Sie verfügen über starke Marken, innovative Technologie oder gute Vertriebsnetzwerke. Im Ergebnis generieren sie starken Cashflow und verfügen über sehr (bisweilen sogar zu) starke Bilanzen.

Ausblick

Im aktuellen Kontext, der insgesamt von einem hohen Bewertungsniveau auf dem Aktienmarkt gekennzeichnet ist, bieten koreanische Unternehmen einen Abschlag und werden auf einem Bewertungsniveau gehandelt, das deutlich unter dem anderer Unternehmen weltweit liegt. Gleichzeitig ist ihr Ertrags- und Rentabilitätsniveau deutlich steigend. Künftig könnte sich dieser Abschlag reduzieren, wenn der aktuelle Trend zu besserer Unternehmensführung, mehr Transparenz und einer besseren Behandlung der Minderheitsaktionäre anhält. Sollte sich das „Auftauen“ der diplomatischen Beziehungen zu Nordkorea fortsetzen, dürfte dies den Anstieg des Bewertungsniveaus koreanischer Firmen weiter beschleunigen.

Von: Tanguy Kamp

Quelle: Das Investment