Seit Anfang März ist es nicht mehr möglich, uneingeschränkt in den bei Investoren sehr beliebten Magna New Frontiers Fund zu investieren. Der von Stefan Böttcher verwaltete Grenzmarkt-Fonds unterliegt einem Soft-Close, nachdem das FondsVolumen von 500 Millionen Euro überschritten wurde. FondsInvestoren mit einer Vorliebe für kleinere und noch unentdeckte Märkte suchen nun nach Alternativen, um weiter Investments im Frontier-Markets-Bereich tätigen zu können. Hier lohnt sich ein Blick auf den von Marktexperte Stefan Böttcher gemanagten Magna MENA Fund, der ebenfalls im Grenzmarkt-Bereich unterwegs ist, jedoch einen engeren geographischen Fokus auf die Staaten der arabischen Halbinsel sowie Nordafrika besitzt. Auf die sogenannte MENA-Region (Middle East and North Africa) richtet sich spätestens die Aufmerksamkeit, seitdem Saudi-Arabien weitgehende wirtschaftliche Reformen und die teilweise Privatisierung von Staatsunternehmen beschlossen hat. Der saudische Aktienmarkt ist bereits jetzt der mit Abstand größte und liquideste Frontier-Aktienmarkt, so dass die Aufhebung der Beschränkungen für ausländische Investoren die Hoffnung auf eine baldige Aufnahme in den MSCI Emerging Markets-Index auslöste.

Seit Anfang März ist es nicht mehr möglich, uneingeschränkt in den bei Investoren sehr beliebten Magna New Frontiers Fund zu investieren. Der von Stefan Böttcher verwaltete Grenzmarkt-Fonds unterliegt einem Soft-Close, nachdem das FondsVolumen von 500 Millionen Euro überschritten wurde. FondsInvestoren mit einer Vorliebe für kleinere und noch unentdeckte Märkte suchen nun nach Alternativen, um weiter Investments im Frontier-Markets-Bereich tätigen zu können. Hier lohnt sich ein Blick auf den von Marktexperte Stefan Böttcher gemanagten Magna MENA Fund, der ebenfalls im Grenzmarkt-Bereich unterwegs ist, jedoch einen engeren geographischen Fokus auf die Staaten der arabischen Halbinsel sowie Nordafrika besitzt. Auf die sogenannte MENA-Region (Middle East and North Africa) richtet sich spätestens die Aufmerksamkeit, seitdem Saudi-Arabien weitgehende wirtschaftliche Reformen und die teilweise Privatisierung von Staatsunternehmen beschlossen hat. Der saudische Aktienmarkt ist bereits jetzt der mit Abstand größte und liquideste Frontier-Aktienmarkt, so dass die Aufhebung der Beschränkungen für ausländische Investoren die Hoffnung auf eine baldige Aufnahme in den MSCI Emerging Markets-Index auslöste.

Große Erwartungen setzen Investoren in den geplanten Börsengang des saudischen Ölkonzerns Aramco, die größte Erdölfördergesellschaft der Welt. Doch auch in den Wirtschaftsbereichen außerhalb der Ölproduktion gibt es gute Investmentgelegenheiten, so beispielsweise im Finanz- und Pharmasektor. FondsManager Stefan Böttcher ist überzeugt, dass die immensen Veränderungen, die derzeit in Saudi-Arabien passieren, einen optimistischen Marktausblick für 2018 rechtfertigen. Auch für die Vereinigten Arabischen Emirate (VAE) ist der Frontier-Markets-Spezialist positiv gestimmt: Hier sieht Böttcher „äußerst günstige Bewertungen in einem sehr positiven Konjunkturumfeld“.

Der Magna MENA Fund R EUR (WKN A1CZJF, ISIN IE00B3NMJY03) wurde am 22. Februar 2011 aufgelegt und besitzt derzeit ein FondsVolumen von 35,6 Millionen Euro. Als Benchmark wird der S&P Pan Arab Composite Index verwendet, das Portfolio ist mit 38 Einzeltiteln recht konzentriert. FondsManager Stefan Böttcher, der bereits seit 17 Jahren für Charlemagne Capital tätig ist, verfolgt einen Stockpicking-Ansatz und ist bei seinem aktiven Portfoliomanagement nicht an Unternehmen mit einer bestimmten Marktkapitalisierung gebunden. Im Mittleren Osten und Nordafrika selektiert Böttcher die aussichtsreichsten Aktien, wobei der geographische Fokus derzeit auf Saudi-Arabien liegt. Durch die fortgesetzten Reformbestrebungen und eingeleiteten Anti-Korruptionsmaßnahmen erwartet Böttcher hier das größte Kurssteigerungspotenzial. Seine erfolgreiche Aktienselektion spiegelt sich in den weit überdurchschnittlichen Performanceergebnissen des Fonds wider: Im Gesamtjahr 2017 gelang es dem Magna-Fonds, mit seiner Wertentwicklung von +17,84 Prozent in Euro den S&P-Vergleichsindex um mehr als zwanzig Prozentpunkte zu übertreffen, der eine Performance von -6,32 Prozent verzeichnete. Auch über den letzten Fünfjahreszeitraum liegt Marktstratege Böttcher deutlich vorn: Einer Wertentwicklung seines Investmentprodukts von +28,25 Prozent auf Eurobasis steht eine Performance von lediglich +6,37 Prozent beim Referenzindex gegenüber. Wie sieht die so erfolgreiche Anlagestrategie im Detail aus?

FondsStrategie. Bottom-up-Ansatz. Angewendet.

Der Magna MENA Fund strebt ein langfristiges Kapitalwachstum durch Investitionen in ein diversifiziertes Portfolio von Aktien aus dem Mittleren Osten und Nordafrika an. Die Unternehmen sollten in der Regel in der MENA-Region domiziliert sein, es können jedoch auch Wertpapiere von Firmen aufgenommen werden, die ihre Geschäfte vorwiegend in der MENA-Region betreiben. FondsManager Stefan Böttcher investiert vorzugsweise in attraktiv bewertete Qualitäts-Unternehmen, die mit starkem Management und nachhaltigen Wachstumsaussichten überzeugen. Böttchers Investment-Ansatz folgt einer auf eigenem Research basierenden Einzeltitelauswahl nach Bottom-up-Kriterien, wobei besonders nach vom Markt weniger gut verstandenen Opportunitäten gesucht wird. Regelmäßige Treffen mit dem Management sind für den Anlageprozess des Magna-Fonds unverzichtbar. Böttchers erklärtes Ziel ist, Unternehmen zu finden, die langfristig eine attraktive Anlagemöglichkeit bieten. Das Vertrauen in die Nachhaltigkeit des Wachstums und die bewiesene Orientierung am Wohl der Anteilseigner stehen für ihn dabei im Mittelpunkt. Ein rigoroser Risikomanagementprozess rundet die Auswahl der Einzeltitel ab. Der Grad der Überzeugung von einem Unternehmen spiegelt sich in der PortfolioKonstruktion wider, wo derzeit saudische Firmen klar übergewichtet sind. Wie setzt sich das FondsPortfolio im Einzelnen zusammen?

FondsPortfolio. Finanzwerte. Favorisiert.

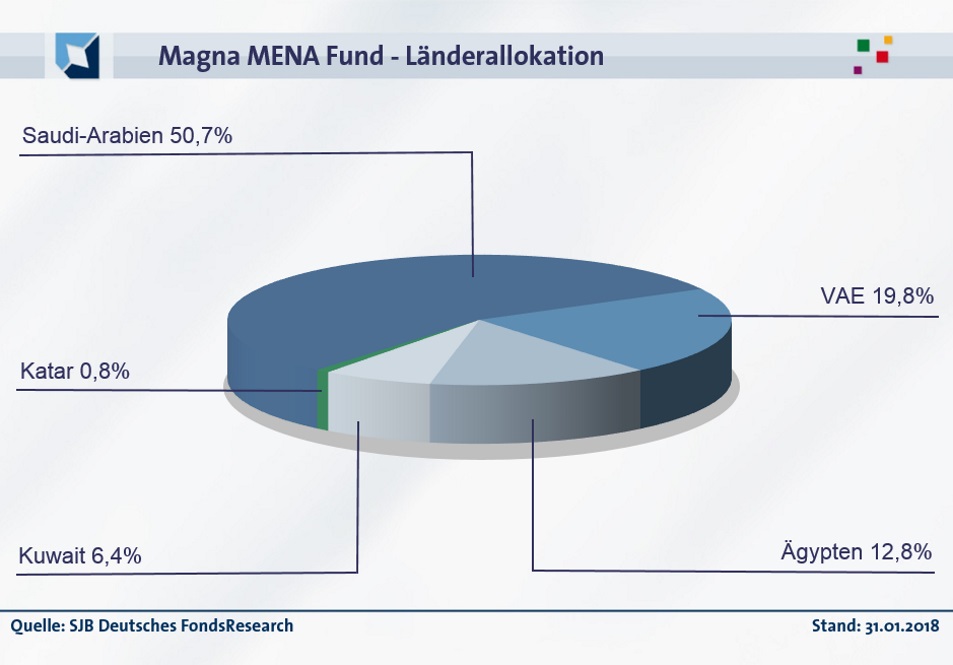

In der Länderallokation des Magna MENA Fund liegt Saudi-Arabien mit 50,7 Prozent Portfolioanteil vorn – mehr als die Hälfte des FondsVermögens sind hier investiert. Deutlich dahinter folgen die Vereinigten Arabischen Emirate (VAE), wo 19,8 Prozent des FondsVolumens angelegt sind. Den dritten Platz in der Ländergewichtung belegt Ägypten mit 11,0 Prozent der FondsBestände. Kuwait bringt es auf einen Anteil von 6,4 Prozent am FondsVolumen, eine kleinere Position in Katar (0,8 Prozent) rundet die geographische Zusammensetzung des Fonds ab. Sonstige Frontier Markets repräsentieren 9,4 Prozent des FondsPortfolios. Die Cash-Quote liegt per Ende Januar ebenfalls bei 9,4 Prozent.

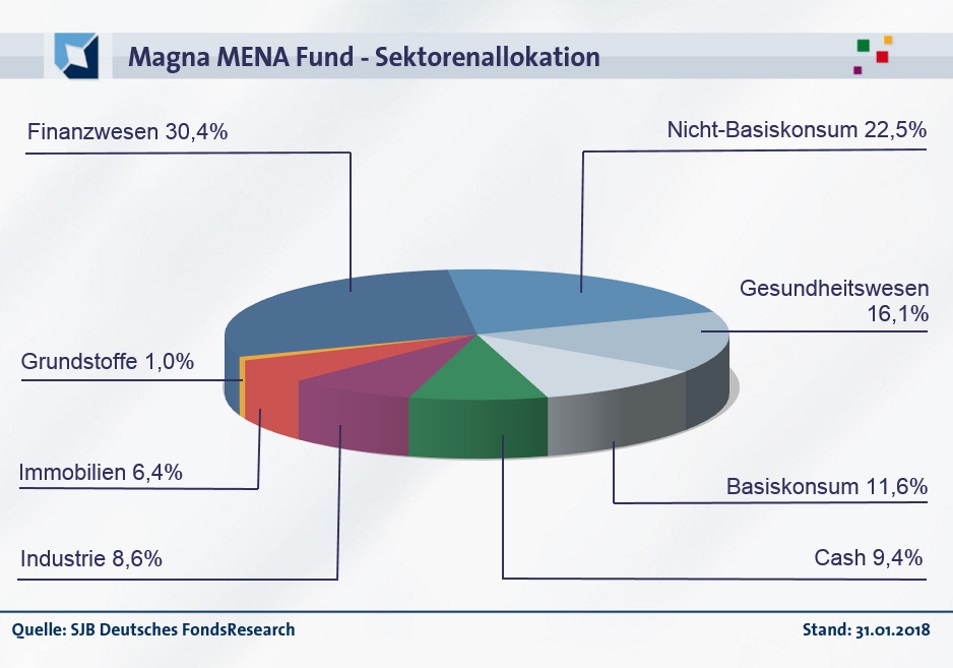

Bei der Branchengewichtung des Magna-Fonds liegt der Schwerpunkt auf Finanztiteln, die 30,4 Prozent der FondsBestände ausmachen. Aktien aus dem Sektor der Nicht-Basiskonsumgüter nehmen mit 22,5 Prozent den zweiten Platz in der Branchenallokation ein. Etwas geringer sind Firmen aus dem Gesundheitssektor vertreten, die einen Anteil von 16,1 Prozent am FondsVermögen besitzen. Durchschnittlich stark fällt die Gewichtung von Unternehmen aus dem Basiskonsumgütersektor (11,6 Prozent) sowie von Industriewerten (8,6 Prozent) aus. Abgerundet wird das Portfolio durch Immobilienunternehmen (6,4 Prozent) sowie Grundstoff-Produzenten (1,0 Prozent). Größte Einzelposition des MENA-Fonds ist die Aktie von Al Rajhi Takaful, einem Versicherungsunternehmen aus Saudi-Arabien, gefolgt von dem Immobilienentwickler Emaar Development aus den Vereinigten Arabischen Emiraten (VAE), der mit einer Dividendenrendite von 9,2% für 2018 und einem KGV von 6 überzeugt. Wie FondsManager Böttcher berichtet, leistete zuletzt das in den VAE beheimatete Pharma-Unternehmen NMC Healthcare den wichtigsten Beitrag zur positiven Wertentwicklung des Fonds. Hier ist der Frontier-Market-Experte der Meinung, dass auf dem gegenwärtigen Bewertungsniveau nach wie vor ein beträchtliches Aufwärtspotential besteht.

FondsVergleichsindex. Korrelation. Moderat.

In unserer unabhängigen SJB FondsAnalyse wird der Magna MENA Fund dem MSCI Frontier Markets EUR NETR als Benchmark gegenübergestellt. Mit dem global diversifizierten Grenzmärkte-Index liegt die Korrelation bei 0,48 für drei Jahre, über ein Jahr ist sie mit 0,41 etwas schwächer ausgeprägt. Die Kursbewegungen von Fonds und SJB-Referenzindex befinden sich damit in einem durchschnittlich stark ausgeprägten Gleichlauf, was sich durch die Fokussierung des Magna-Fonds auf den arabischen Raum erklärt. Eine moderate Parallelität bei der Kursentwicklung wird auch durch den Blick auf die Kennzahl belegt. Diese liegt für drei Jahre bei 0,23, über ein Jahr nimmt R² einen Wert von 0,17 an. Damit haben sich mittelfristig 77 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 83 Prozent. Hier zeigt sich, dass FondsManager Böttcher mit seiner Stockpicking-Strategie zuletzt stärker von der Benchmark abgewichen ist und von seinem Recht zur individuellen Länder- und Sektorengewichtung Gebrauch gemacht hat. Der Tracking Error des Fonds liegt über drei Jahre bei hohen 15,05 Prozent, auf Jahressicht geht die Spurabweichung auf 9,60 Prozent zurück. Welche Schwankungswerte hat der MENA-Fonds aufzuweisen?

FondsRisiko. Beta. Gedämpft.

Der Magna MENA Fund verzeichnet über drei Jahre eine Volatilität von 16,37 Prozent, die noch oberhalb der 12,27 Prozent liegt, die der MSCI Frontier Markets EUR NETR als Benchmark aufzuweisen hat. Über ein Jahr wandelt sich das Szenario: Jetzt fällt die Schwankungsneigung des aktiv gemanagten Aktienfonds niedriger als diejenige der MSCI-Benchmark aus. Über zwölf Monate beträgt die „Vola“ des Fonds 8,29 Prozent, während der globale Grenzmärkteindex eine mittlere Schwankungsbreite von 9,83 Prozent aufweist. Damit besitzt der von Stefan Böttcher gemanagte Fonds zumindest kurzfristig die geringere Volatilität als sein Vergleichsindex – längerfristig stellt sich die Risikostruktur ungünstiger dar. Was kann die Beta-Analyse zur FondsBewertung beitragen?

Die Risikokennziffer Beta nimmt über drei Jahre einen Wert von 0,66 an und liegt damit deutlich unterhalb des marktneutralen Niveaus von 1,00. Auch über ein Jahr macht der Magna-Fonds die Kursschwankungen der weltweiten Frontier Markets nur unterdurchschnittlich mit und verzeichnet ein Beta von 0,38. Der rollierende Zwölfmonatsvergleich der Beta-Werte über drei Jahre bestätigt diese erfreulich geringe Sensitivität gegenüber den Marktbewegungen: In 27 der letzten 36 betrachteten Einzelzeiträume wies der Fonds geringere Wertschwankungen als der MSCI-Referenzindex auf und verzeichnete dabei Beta-Werte bis 0,34 im Tief. Lediglich in neun der untersuchten Einjahresperioden befand sich das FondsBeta über dem Marktrisikofixwert von 1,00 und erreichte ein Maximum von 1,60. Damit geht der Magna-Fonds mehrheitlich ein geringeres Risiko als die Benchmark ein und besitzt im Vergleich zur Gesamtheit der Frontier-Märkte die attraktivere Risikostruktur. Welche Renditen kann FondsManager Böttcher auf dieser Basis erzielen?

FondsRendite. Alpha. Generiert.

Per 6. März 2018 hat der Magna MENA Fund über drei Jahre eine kumulierte Wertentwicklung von +26,55 Prozent in Euro aufzuweisen, was einer Rendite von +8,16 Prozent p.a. entspricht. Eine sehr attraktive Wertentwicklung für das auf die arabische Halbinsel und Nordafrika spezialisierte FondsProdukt, wie der hohe Renditevorsprung gegenüber dem MSCI Frontier Markets EUR NETR beweist. Der weltweit investierende Grenzmärkteindex verzeichnet über drei Jahre eine leicht negative Euro-Gesamtrendite von -0,20 Prozent bzw. ein jährliches Renditeergebnis von -0,07 Prozent. Beim Wechsel auf die Jahresbetrachtung kann FondsManager Böttcher erneut eine Mehrrendite generieren: Mit einer Wertentwicklung von +8,87 Prozent stellt sich die Performance des Magna-Fonds über drei Prozentpunkte besser als diejenige der Benchmark dar (MSCI Frontier Markets: +5,45 Prozent). Die Quintessenz des Performancevergleichs: der Magna MENA Fund erzielt in beiden Untersuchungszeiträumen die bessere Renditeleistung, womit der aktiv gemanagte Fonds klarer Sieger im Vergleich mit dem passiven Referenzindex ist.

Der positive Gesamteindruck wird durch die Ergebnisse der Alpha-Analyse bestätigt. Über drei Jahre liegt die Renditekennziffer bei 0,73 und damit deutlich über Marktniveau, auf Jahressicht fällt die Kennzahl mit 0,56 ähnlich überzeugend aus. Der rollierende Zwölfmonatsvergleich der Alpha-Werte über drei Jahre zeigt, dass die Phasen der Mehrrendite klar in der Überzahl sind: In 30 der letzten 36 Einzelperioden konnte der Magna-Fonds ein positives Alpha bis 2,47 in der Spitze generieren. Nur in sechs Zeitintervallen verzeichnete das Investmentprodukt vergleichsweise schwächere Jahresrenditen und erwirtschaftete Alpha-Werte von zutiefst -0,74. Insgesamt kann FondsManager Böttcher mit seinem auf den arabischen Raum fokussierten Portfolio eine nachhaltige Outperformance zum Frontier-Markets-Bereich erzielen, der Renditevorsprung überzeugt auch in absoluter Höhe. Dass die eingegangenen Risiken in einem guten Verhältnis zum generierten Performanceplus stehen, beweist abschließend die Information Ratio des Fonds: Mit 0,55 über den letzten Dreijahreszeitraum befindet sie sich klar im grünen Bereich.

SJB Fazit. Magna MENA Fund.

In Saudi-Arabien liegt der Fokus aktuell auf wirtschaftlichen Reformen, die gemeinsam mit den Spekulationen um eine Aufnahme des Landes in den MSCI Emerging Markets Index sowie dem geplanten Börsengang von Saudi Aramco für beträchtliche Kursfantasie sorgen. FondsManager Stefan Böttcher hat bereits mit seinem Magna New Frontiers Fund eine Erfolgsgeschichte geschrieben, die sich nun mit dem Magna MENA Fund fortsetzen könnte. Investoren, die vom weiteren Wachstumspotenzial der Grenzmärkte im Nahen Osten und Nordafrika überzeugt sind, sollten den mit seinem Stockpicking-Ansatz langfristig erfolgreichen Fonds als Beimischung ins Depot aufnehmen!

Hintergründig. Charlemagne Capital.

Hintergründig. Charlemagne Capital.

Charlemagne Capital wurde im Jahre 2000 in London gegründet, seit Dezember 2016 gehört die FondsGesellschaft zum kanadischen Vermögensverwalter Fiera Capital. Fonds in Deutschland: 10. Verwaltetes Vermögen: 2,20 Mrd. US-Dollar. Zu Umsatz und Gewinn macht die FondsGesellschaft keine Angaben. Anzahl der Mitarbeiter: 70. Geschäftsführer: Michael Baer, Jayne Sutcliffe, Jane McAndry, James Mellon, Huw Lloyd Jones, Lord Lang of Monkton und Jacob Johan van Duijn. Stand: 31.12.2017.