Tony Coffey von Franklin Templeton Multi-Asset Solutions erläutert, warum Anleger, die in der Krise panikartig alle Positionen verkauft haben, wohl am meisten gelitten haben. Und was sind die Lehren daraus?

Die Anfänge der globalen Finanzkrise der Jahre 2007–2009 liegen nun etwa 10 Jahre zurück. Die Krise hat sowohl in der Weltwirtschaft als auch bei vielen Anlegern tiefe Narben hinterlassen. Tony Coffey vertritt die Ansicht, dass es gesünder ist, eine breit gestreute Mischung aus Aktien und Anleihen beizubehalten, die Turbulenzen am Markt abzuwarten und Positionen regelmäßig anzupassen – wie etwa mit dem Franklin Global Fundamental Strategies Fund* (Marathon-Strategie I (WKN: A0NBQ1), der am 25.10.2017 seinen 10. Geburtstag feiert.

Hier können Sie sich das Video zur Marathon-Strategie ansehen:

Vor zehn Jahren stand die globale Finanzkrise kurz bevor. Gemessen am S&P 500 Index kletterten US-Aktien im Oktober 2007 auf Rekordstände und brachen dann in den folgenden 17 Monaten um mehr als 50 % ein.[1]

Die meisten Anleger erlitten in dieser Zeit finanziellen Schaden. Manche Investoren flüchteten allerdings aus Aktien und Anleihen und setzten stattdessen komplett auf Barmittel, denn sie konnten nicht mit ansehen, wie ihre Anlagen in den Keller rutschten. Leider machten viele dieser Anleger den falschen Zug zur falschen Zeit – sie verkauften ihre Positionen nahe der Talsohle und versäumten daher die Erholung, die 2009 einsetzte.

Heute mangelt es nicht an Marktbeobachtern, die Anlegern dazu raten, ihre Aktien und Anleihen zu verkaufen, bevor es möglicherweise zu einem weiteren Börsen-Crash kommt. Manche Anleger hören vielleicht darauf, weil sie meinen, ihre Anlageziele erreichen zu können, indem sie Aktien und Anleihen genau zum richtigen Zeitpunkt kaufen und verkaufen.

Wir halten es für schwierig, den idealen Zeitpunkt am Markt zu erwischen. Vielmehr ziehen wir einen disziplinierteren Investmentansatz vor, bei dem wir einen festen Mix von globalen Aktien (zwei Drittel) und Anleihen (ein Drittel) beibehalten und das Portfolio Quartal für Quartal umschichten – ungeachtet der Marktlage.

Das A und O: Der Aufbau eines breit gestreuten Portfolios

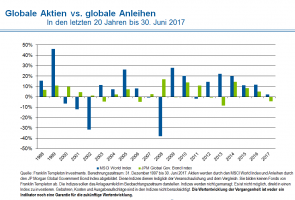

Zum Aufbau eines diversifizierten Portfolios würden Anleger üblicherweise auf Basis ihrer persönlichen Ziele, ihrer Risikotoleranz und ihres Anlagehorizonts eine Mischung aus globalen Aktien und Anleihen auswählen.[2] Das nachfolgende Chart stellt dar, wie sich diese breiten Anlageklassen in den vergangenen 20 Jahren in unterschiedliche Richtungen entwickelt haben.

Vor diesem Hintergrund ist es uns wichtig, Aktien und Anleihen zu identifizieren, die sich in der Vergangenheit nicht gleichzeitig in dieselbe Richtung bewegt haben, die also nicht korrelieren. Auf diese Weise hat das Gesamtportfolio das Potenzial zu wachsen, selbst wenn einige der Anlagen nach unten tendieren.

Bei Aktien achten wir auf die Auswahl von Anlagen:

die das gesamte Spektrum der Marktkapitalisierung abdecken (Small Caps haben in der Regel ein höheres Risiko-Rendite-Profil als größere, etabliertere Unternehmen);

die verschiedenen Branchen angehören (zyklische Branchen können stärker auf einen Abschwung reagieren als nicht zyklische Industrien); und

die in unterschiedlichen geografischen Regionen notieren (Schwellenlandaktien können mehr Wachstumspotenzial und größere Volatilität bieten als Titel aus weiter entwickelten Volkswirtschaften).

Bei festverzinslichen Anlagen halten wir ein gewisses Engagement bei globalen Anleihen für sinnvoll, ebenso wie die Diversifizierung außerhalb des Heimatlands des Anlegers. Darüber hinaus entwickeln sich weltweite Anleihen normalerweise nicht in dieselbe Richtung wie Aktien, insbesondere zu Zeiten von Unsicherheit auf dem Markt. Die Wertentwicklung der Vergangenheit stellt keine Garantie für künftige Ergebnisse dar, doch globale Anleihen stiegen 2008 um 10,9 % und übertrafen Aktien in diesem Jahr auf allgemeiner Basis.[3]

Beibehaltung eines breit gefächerten Portfolios mit vierteljährlicher Neugewichtung

Anlagen können im Zuge allgemeiner Marktturbulenzen im Wert schwanken. Daher überwachen wir unsere Portfolio laufend und schichten Aktien- und Anleihenpositionen in der Regel viermal pro Jahr um, um sie wieder an unserem Zielmix auszurichten.

Einige Anleger mögen denken, dass ihnen potenzielle Renditen entgehen, wenn Aktien oder Anleihen in einem Bullenmarkt über ihre festgelegte Allokation steigen und ihre Strategie vorgibt, die Positionen im Zuge der Neugewichtung zu kürzen. Zu solchen Zeiten muss daran erinnert werden, dass es beim Investieren nicht allein um Renditen geht. Es ist ebenfalls wichtig, ein Portfolio mit einem für die langfristigen Investmentziele eines Anlegers geeigneten Risikoniveau beizubehalten – quasi nicht alles auf eine Karte zu setzen. Hier kann ein Finanzberater Hilfe leisten und Anlageentscheidungen versachlichen, indem er Investoren hilft, an ihrem Plan festzuhalten.

[1] Quelle: S&P Dow Jones Indizes. Indizes werden nicht gemanagt. Es ist nicht möglich, direkt in einen Index zu investieren. Gebühren, Kosten oder Ausgabeaufschläge sind in den Indizes nicht berücksichtigt. Die Wertentwicklung der Vergangenheit ist weder ein Indikator noch eine Garantie für die zukünftige Wertentwicklung. Weitere Informationen zu Datenanbietern finden Sie unter www.franklintempletondatasources.com. [2] Diversifizierung ist keine Gewinngarantie und bietet keinen Schutz vor Verlusten. [3] Globale Anleihen werden durch den Citigroup World Government Bond Index abgebildet. Globale Aktien werden durch den MSCI World Index abgebildet. Indizes werden nicht gemanagt. Es ist nicht möglich, direkt in einen Index zu investieren. Gebühren, Kosten oder Ausgabeaufschläge sind in den Indizes nicht berücksichtigt. Die Wertentwicklung der Vergangenheit ist weder ein Indikator noch eine Garantie für die zukünftige Wertentwicklung.Welche Risiken bestehen?

Alle Anlagen sind mit Risiken verbunden, einschließlich des potenziellen Verlusts des Anlagekapitals. Der Wert von Anlagen kann fallen oder steigen, und Anleger erhalten möglicherweise nicht den vollen Anlagebetrag zurück. Aktienkurse schwanken mitunter rasch und heftig. Das kann an Faktoren liegen, die einzelne Unternehmen, Branchen oder Sektoren betreffen, oder an den allgemeinen Marktbedingungen. Anleihenkurse entwickeln sich im Allgemeinen gegenläufig zu den Zinsen. Wenn sich also die Anleihenkurse in einem Investmentportfolio an steigende Zinsen anpassen, kann der Wert des Portfolios sinken.Zu den Risiken ausländischer Wertpapiere zählen Währungsschwankungen und wirtschaftliche und politische Risiken. Anlagen in Unternehmen, die fusionieren, umstrukturiert, konsolidiert oder liquidiert werden, sind mit besonderen Risiken verbunden. Das Gleiche gilt für Anlagen in Anleihen mit vergleichsweise niedrigem Rating, die mit einem höheren Kreditrisiko verbunden sind. Anlagen in die von Unternehmen, Regierungen und öffentlich-rechtlichen Anstalten in verschiedenen Nationen und in verschiedenen Währungen ausgegebenen Wertpapiere sind mit gewissen Risiken verbunden.

* Ein Teilfonds der Franklin Templeton Investment Funds (FTIF), eine in Luxemburg registrierte SICAV.

Hinweis: Diese News ist eine Mitteilung des Unternehmens und wurde redaktionell nur leicht bearbeitet.

Von:

Quelle: Das Investment