NN | Frankfurt, 12.09.2017.

NN | Frankfurt, 12.09.2017.

Carl Ghielen, Client Portfolio Manager High Dividend Strategien bei NN Investment Partners:

• Wir sind der Meinung, dass der Markt das Risiko von Dividendenkürzungen bei Ölkonzernen überschätzt.

• Verbesserte finanzielle Nachhaltigkeit in der Branche erkennbar.

• Ein Vergleich der erwarteten Dividenden für 2017 mit dem freien Cashflow pro Aktie legt nahe, dass von den großen Playern nur Chevron und Shell Probleme haben, beim aktuellen Ölpreis ihre Dividende zu decken. Trotz zahlreicher Ölpreisrückgänge seit dem Zweiten Weltkrieg haben die großen Ölkonzerne ihre Dividenden nur selten gekürzt. Sowohl BP als auch ENI taten das zwei Mal, Shell, Exxon, Chevron und Statoil noch nie.

Die Ölkonzerne haben nun allerdings einige harte Jahre mit schwacher Nachfrage und niedrigen Ölpreisen durchgestanden, und ihr Geschäftsmodell ist herausgefordert: Auf der Förderseite sind die Unternehmen gezwungen, nach alternativen Quellen Ausschau zu halten, da ihr Fundus an herkömmlichen Projekten schrumpft. Die Konzerne werden so zu ökonomisch und ökologisch grenzwertigen Projekten genötigt und stiegen in technologisch anspruchsvolle Bereiche wie Ultra-Tiefwasser, Ölsand und Schieferöl sowie in politisch instabilere Regionen wie Westafrika ein. Diese Projekte liegen am oberen Ende der Kostenkurve. Der Ölpreiskollaps Mitte 2014 hatte jedoch eine Kostensenkungswelle zur Folge, die Ölunternehmen bauten Stellen ab und stellten auch große Projekte ein, die die Profitabilitätskriterien nicht mehr erfüllten.

Diese Maßnahmen lassen allmählich eine verbesserte finanzielle Nachhaltigkeit in der Branche erkennen. Wir berechnen dazu, ob die Renditen von Projekten die Finanzierungskosten übersteigen. Die jüngste Erholung des Ölpreises hat die Aussichten für die kommenden Jahre wieder etwas verbessert. Exxon Mobil hat bis 2014 kontinuierlich überdurchschnittliche Ergebnisse erzielt. Das Unternehmen wurde jedoch von Total überholt, da dessen zyklusübergreifende Rendite stabiler ist als bei den Mitbewerbern. Shell und ENI sind am unteren Ende zu finden, aber die Prognosen für die Eigenkapitalrendite für 2017 und 2018 weisen darauf hin, dass Shell zum Mittelwert zurückkehren wird (ENI eher nicht). Angesichts der großen Beeinträchtigung durch die Macondo-Tragödie (Deepwater Horizon), die Zahlungen von 60 Mrd. USD verursachten und BP dazu zwang, einige seiner Kronjuwelen zu verkaufen, erzielt BP überraschend stabile Ergebnisse. Statoil hat den zweithöchsten Durchschnittswert, ist aber aufgrund mangelnder Diversifikation unbeständiger.

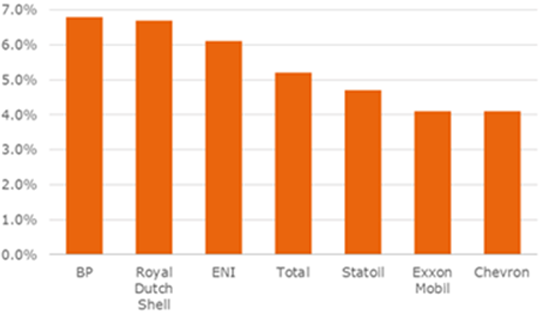

Nachhaltigkeit erwarteter Dividendenrenditen

Da die Ölriesen ihr Geschäft nicht wirklich weiterentwickelt haben, sind Dividenden ihr Hauptanziehungspunkt. Ihre erwarteten Dividenden liegen etwa zwischen 4 und 7 Prozent.

Quelle: Thomson Reuters Datastream, NN Investment Partners.

Aufgrund des Gegenwinds seitens der Rohstoffpreise und der Kapitaleffizienz stellen Anleger aktuell die Nachhaltigkeit der Dividenden in Frage. Auch wenn das direkte Risiko dank der Erholung des Ölpreises und Maßnahmen zur Erhaltung der Liquidität eindeutig nachgelassen hat, gibt es immer noch Bedenken, dass in den Kerngeschäftsfeldern zu viel ausgeschüttet und zu wenig investiert wird.

Zur Beurteilung der Nachhaltigkeit stellen wir den freien Cashflows an den Ausgangspunkt unserer Analyse. Dieser wird berechnet als liquide Mittel aus dem operativen Geschäft abzüglich der erforderlichen Investitionsaufwände zur Ersetzung der aktuellen Produktion. Der Restbetrag kann zur Finanzierung von Wachstum, zum Schuldenabbau oder als Ausschüttung an die Aktionäre verwendet werden. Eine Regressionsanalyse über den Zeitraum von 1998 bis 2016 lässt folgende Rückschlüsse zu: BP, Exxon und Total generieren prinzipiell mehr Cash als die anderen Unternehmen. Chevron ist am anfälligsten für Ölpreisschwankungen, BP ist am wenigsten anfällig. Das überraschendste Ergebnis ist die geringe Ölpreisanfälligkeit von Statoil. Aber das könnte durch die hohen Steuersenkungen und eine Tendenz in Richtung Gas erklärt werden. Die Regressionsanalyse legt nahe, dass Exxon die beste Kapitaldisziplin hatte, während Shell und Statoil hinter ihren Konkurrenten zurückblieben.

Vergleich: Erwartete Dividenden für 2017 (Konsens) und freier Cashflow pro Aktie

(aus der Regressionsanalyse auf Basis des aktuellen Ölpreises von etwa 50 USD)

Quelle: Bloomberg, NN Investment Partners.

Die Analyse deutet darauf hin, dass nur Chevron und Royal Dutch Shell ernste Probleme haben, beim aktuellen Ölpreis ihre Dividende zu decken. Diese beiden Unternehmen zeigten aber auch die geringste Disziplin im letzten Zyklus und hatten Schwierigkeiten bei ihren Projekten. Allerdings haben beide Unternehmen Investoren einen Plan präsentiert, wie sie ihre Kapitalintensität und ihre Kostenbasis reduzieren werden, damit sie sich künftig ihre Dividendenverpflichtungen leisten können. Insbesondere Shell hat nach drei Quartalen in Folge Glaubwürdigkeit am Markt zurückgewonnen.

Fazit

Die Ölmultis sind in der Lage, sich an niedrigere Ölpreise anzupassen. Geringere Investitionsaufwände, eine höhere Kosteneffizienz, die Veräußerung von Vermögenswerten oder eine Aufnahme von Fremdkapital sind die Mittel der Wahl, um dem Sturm zu trotzen. Investoren mögen sich zwar über die Nachhaltigkeit der Dividenden in diesen Schwächephasen sorgen, aber solche Phasen wurden bisher (fast) immer ohne Dividendenkürzungen überbrückt. Wir sind der Meinung, dass das Risiko von Dividendenkürzungen bei den großen Ölkonzernen in den kommenden Jahren vom Markt überschätzt wird. Daher und aufgrund der attraktiven Bewertungen sind wir in all unseren High-Dividend-Fonds im Energiesektor übergewichtet.

Rechtliche Hinweise:

Diese Publikation dient allein Informationszwecken. Sie stellt keine Anlage-, Steuer- oder Rechtsberatung dar. Insbesondere handelt es sich hierbei weder um ein Angebot oder einen Prospekt noch eine Aufforderung zum Erwerb oder Verkauf von Wertpapieren, zur Abgabe eines Angebots oder zur Teilnahme an einer bestimmten Handelsstrategie. Dieses Dokument ist nur für professionelle Anleger im Sinne der MiFID-Richtlinie bestimmt. Obwohl die hierin enthaltenen Informationen mit großer Sorgfalt zusammengestellt wurden, übernehmen wir keine – weder ausdrückliche noch stillschweigende – Gewähr für deren Richtigkeit oder Vollständigkeit. Wir behalten uns das Recht vor, die hierin enthaltenen Informationen jederzeit und unangekündigt zu ändern oder zu aktualisieren. Eine direkte oder indirekte Haftung der NN Investment Partners B.V., NN Investment Partners Holdings N.V. oder anderer zur NN-Gruppe gehörender Gesellschaften sowie deren Organe und Mitarbeiter für die in dieser Publikation enthaltenen Informationen und/oder Empfehlungen ist ausgeschlossen. Die in diesem Dokument enthaltenen Informationen sind nicht als Anlageberatung oder -leistungen zu verstehen. Falls Sie Anlageleistungen wünschen, setzen Sie sich bitte mit unserer Geschäftsstelle in Verbindung. Sie nutzen die hierin enthaltenen Informationen auf eigene Gefahr. Investitionen sind mit Risiken verbunden. Bitte beachten Sie, dass der Wert der Anlage steigen oder sinken kann und die Wertentwicklung in der Vergangenheit keine Gewähr für die zukünftige Wertentwicklung bietet. Diese Publikation und die darin enthaltenen Informationen dürfen ohne unsere schriftliche Genehmigung weder kopiert, vervielfältigt, verbreitet noch Dritten in sonstiger Weise zugänglich gemacht werden. Diese Publikation ist kein Angebot für den Kauf oder Verkauf von Wertpapieren und richtet sich nicht an Personen in Ländern, in denen die Verbreitung solcher Materialien rechtlich verboten ist. Für alle Ansprüche im Zusammenhang mit diesem Haftungsausschluss ist niederländisches Recht maßgeblich.

Deutschland: NN Investment Partners B.V. German Branch, Westhafenplatz 1, 60327 Frankfurt am Main, www.nnip.com, Kontakt: christian.kronberger@nnip.com, Tel. + 49 69 50 95 49-15 Schweiz: NN Investment Partners (Switzerland) Ltd., Schneckenmannstrasse 25, 8044 Zürich, Switzerland, www.nnip.com,Kontakt: switzerland@nnip.com, Tel. +41 58 252 55 50

Österreich: NN Investment Partners – Vienna Branch, Ungargasse 64-66/3/305, A-1030 Wien,Kontakt: info@nnip.com, Tel. +39 02 89 629 22 22