Fidelity | Kronberg, 26.07.2017.

Fidelity | Kronberg, 26.07.2017.

Andrea Iannelli, Investmentdirektor für Anleihen bei Fidelity International: „Whatever it takes“ – vor fünf Jahren brachten diese Worte Mario Draghis die Wende in der Eurokrise. EZB hat die Eurozone vor dem Kollaps bewahrt und stabilisiert. Niedrige Inflation bleibt ungelöstes Problem.

„Im Rahmen ihres Mandats ist die EZB bereit, alles zu tun, was nötig ist („whatever it takes“), um den Euro zu retten. Und glauben Sie mir, es wird genug sein.“ Vor genau fünf Jahren führte dieser Satz Mario Draghis, Präsident der Europäischen Zentralbank (EZB), zur Wende in der Eurokrise. Damals liefen in mehreren Staaten des Euroraums die Kosten der Staatsverschuldung aus dem Ruder – Griechenland, Irland und Spanien mussten Rettungspakete beantragen. Mit seiner Botschaft an die Märkte brachte Mario Draghi die Entschlossenheit der EZB zum Gegensteuern zum Ausdruck. Doch wie erfolgreich waren ihre Maßnahmen?

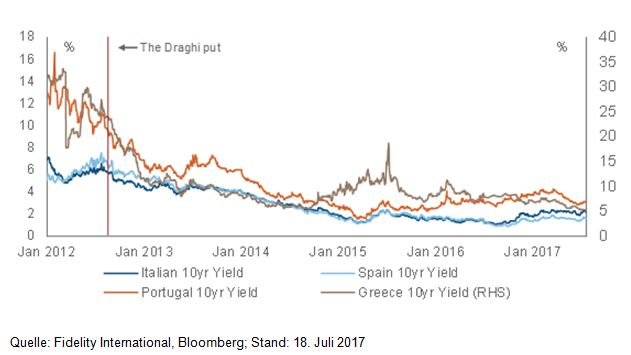

1. Ziel erreicht, zumindest bei Staatsanleihen

Die 10-jährigen Anleiherenditen in den Krisenländern sind erheblich gesunken

Die EZB hat es geschafft, ein tragbares Zinsniveau in den Peripheriestaaten wiederherzustellen: Seit Juli 2012 sind die Renditen von Staatsanleihen aus der Euro-Peripherie stark zurückgegangen.

Italien beispielsweise muss inzwischen nur noch einen Zins von 2,2 Prozent p.a. auf Anleihen mit zehn Jahren Laufzeit zahlen. Im November 2011 waren es noch 7,24 Prozent – der höchste Stand seit Mitte der 1990er-Jahre.

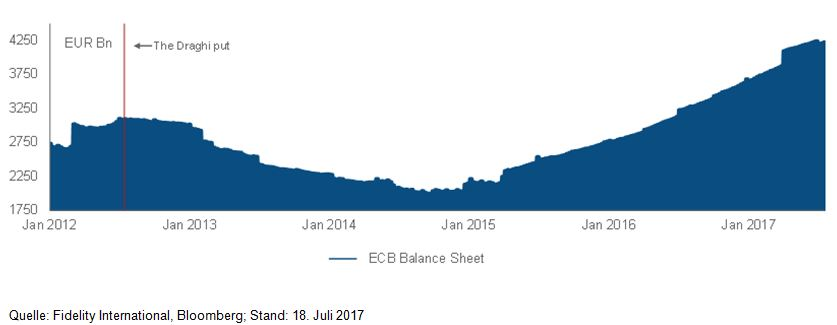

2. Der entscheidende Faktor – die Anleihekäufe der EZB

Die Bilanzsumme der EZB ist auf mehr als vier Billionen Euro gestiegen

Im Anschluss an die Äußerungen von Mario Draghi senkte die EZB ihren Leitzins auf null und erhob Strafzinsen von 0,4 Prozent auf Guthaben, die die Banken bei der EZB halten. Das Ziel: einen Anreiz zur verstärkten Kreditvergabe an die Wirtschaft zu setzen. Daneben stellte sie dem Bankensystem im Euroraum im Rahmen eines langfristigen Refinanzierungsprogramms eine Billion Euro an zusätzlicher Liquidität bereit. Außerdem hat die EZB im Zuge ihres Anleihekaufprogramms seit März 2015 Staats- und Unternehmensanleihen aus dem Euroraum im Volumen von mehr als zwei Billionen Euro am Markt angekauft.

Dadurch ist die Bilanzsumme der EZB auf mehr als vier Billionen Euro angewachsen – das entspricht 35 Prozent der Wirtschaftsleistung im Euroraum. Die Anleihekäufe sind damit das entscheidende geldpolitische Instrument der EZB und werden es voraussichtlich bleiben.

3. Die Märkte verlassen sich auf die EZB

Die Risikoaufschläge von Euro-Unternehmensanleihen sind gesunken

Die Spannungen am Staatsanleihenmarkt machten sich 2012 auch bei Unternehmensanleihen bemerkbar. Der Grund: Insbesondere Banken hielten damals umfangreiche Bestände an öffentlichen Anleihen aus der Euro-Peripherie in ihren Bilanzen. Die EZB reagierte darauf, indem sie dem Finanzsektor dringend benötigte Mittel im Rahmen langfristiger Programme bereitstellte. Dadurch waren die Banken im Euroraum in der Lage, sich von der EZB mehr als 1,1 Billionen Euro zu äußerst niedrigen Kosten zu leihen.

Damit trug die EZB maßgeblich zum Rückgang der Zinsaufschläge bei. Doch auch die europäischen Unternehmen haben ihren Teil geleistet. Sie sind bei Bilanzrisiken deutlich vorsichtiger geworden und meiden es, weitere Schulden aufzunehmen.

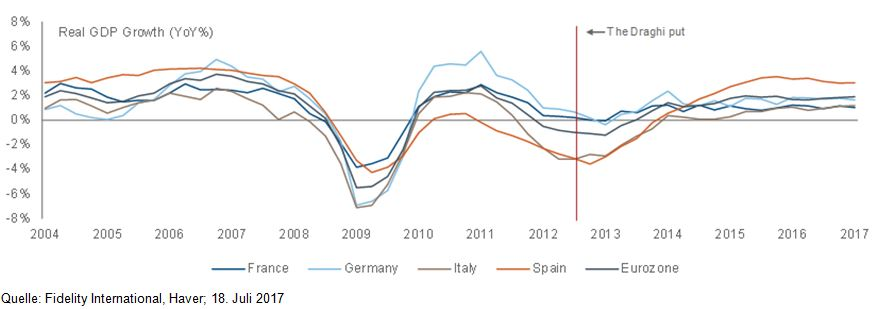

4. Die Wirtschaft im Euroraum wächst endlich wieder

Die Konjunkturerholung hat auf sich warten lassen – nun ist sie da

Die positive Entwicklung an den Finanzmärkten überträgt sich mittlerweile auch auf die Realwirtschaft. Die Märkte für Staats- und Unternehmensanleihen haben sich stabilisiert, die Kursschwankungen halten sich in Grenzen und das Bankensystem verfügt über reichlich Liquidität. Vor diesem Hintergrund hat sich die Kreditvergabe an Unternehmen und Konsumenten wieder beschleunigt, was das Wirtschaftswachstum im Euroraum beflügelt. Diese zyklische Erholung hat eine Weile auf sich warten lassen, doch inzwischen ist sie in vollem Gange.

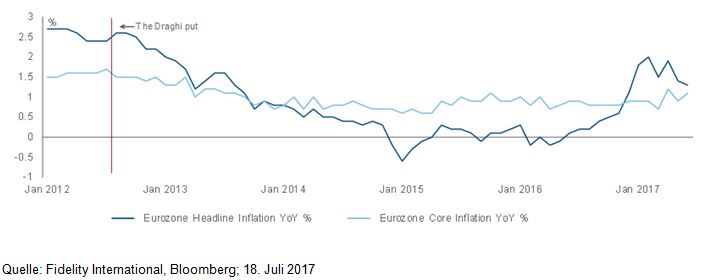

5. Einige Aufgaben sind noch zu erledigen

Die Inflation bleibt niedrig

Die Wirtschaft im Euroraum ist heute in besserer Verfassung als im Jahr 2012. Dennoch hat die EZB noch einige Aufgaben zu erledigen. So liegt etwa die Inflation trotz der sehr großzügigen Geldpolitik, der günstigen Kreditkonditionen und der Abwertung des Euro immer noch unter dem Zielwert der EZB. Dazu trägt die vielerorts hohe Arbeitslosigkeit bei, die einem beschleunigten Lohnanstieg und damit einer Verteuerung der Produkte entgegensteht.

Über Fidelity: Fidelity International bietet erstklassige Investment- und Altersvorsorgelösungen an. Das unabhängige Unternehmen in Privatbesitz verwaltet 265,8 Milliarden Euro (Assets under Management) für Anleger in Europa, Asien, Australien und Südamerika. Zu den Kunden von Fidelity gehören Privatanleger, Finanzberater, Vermögensverwalter, Family Offices, Banken, Versicherungen, Altersvorsorgeeinrichtungen, Unternehmen und Staatsfonds. Neben hauseigenen Fonds können Anleger in einigen Ländern auf Fondsplattformen von Fidelity auch Anlageprodukte anderer Anbieter erwerben und verwahren. Diese Assets under Administration betragen 82,4 Milliarden Euro. Fidelity International wurde 1969 gegründet und befindet sich im Besitz des Managements und der Gründerfamilie. Fidelity ist davon überzeugt, dass ein aktives Fondsmanagement und die Einzeltitelauswahl auf Grundlage fundierter Unternehmensanalysen Anlegern echten Mehrwert liefern. Daher verfügt Fidelity über eines der größten Research-Netzwerke mit mehr als 400 Anlageexperten weltweit. Sie nehmen jährlich an rund 17.000 Gesprächen mit Unternehmen teil, um sich ein umfassendes Bild über deren Situation und Aussichten machen zu können. Darüber hinaus testet Fidelity neue Publikumsfonds zuerst mit eigenem Geld, bevor sie auf den Markt kommen. Zahlreiche Auszeichnungen für Fidelity und seine Produkte sind ein Beleg dafür, dass der verfolgte Investmentansatz erfolgreich ist. In Deutschland ist Fidelity International seit 1992 tätig, beschäftigt rund 300 Mitarbeiter und betreut ein Kundenvermögen von 35,3 Milliarden Euro. Fidelity vereint hierzulande unter seinem Dach eine der führenden Fondsgesellschaften und mit der FFB eine der größten unabhängigen Fondsbanken. Die FFB konzentriert sich auf Dienstleistungen rund um Anleger und ihre Vermögensziele. Sie richtet ihre Services an Finanzberater, Investmentgesellschaften, Versicherungen und Banken, die über die Plattform unter anderem mehr als 8.000 Fonds und 375 ETFs von über 200 in- und ausländischen Anbietern kaufen und verwahren können. Die FFB betreut ein Vermögen von 17,7 Milliarden Euro in rund 575.000 Kundendepots. In der Asset Management-Sparte verwaltet Fidelity in Deutschland ein Fondsvolumen von 20 Milliarden Euro (davon werden 2,4 Milliarden Euro durch die FFB administriert). Fidelity International bietet in Deutschland 154 Publikumsfonds an, die über mehr als 1.000 Kooperationspartner vertrieben werden. Darüber hinaus können Anleger sowohl Fonds von Fidelity als auch von Drittanbietern direkt bei Fidelity erwerben.

Alle Angaben per 30.06.2017. Weitere Informationen finden Sie unter www.fidelity.de und unter www.ffb.de

Risikohinweis: Die FIL Investment Services GmbH veröffentlicht ausschließlich produktbezogene sowie allgemeine Informationen und erteilt keine Anlageempfehlungen. Wertentwicklungen in der Vergangenheit erlauben keine Rückschlüsse auf die künftige Entwicklung. Den Chancen, die mit Anlagen in Investmentfonds verbunden sind, stehen Risiken gegenüber. So kann etwa der Wert der Fondsanteile schwanken und ist nicht garantiert. Überdies reduzieren individuelle Kosten und Gebühren die Wertentwicklung. Eine Anlageentscheidung sollte in jedem Fall auf Grundlage der wesentlichen Anlegerinformationen, des letzten Geschäftsberichtes und – sofern nachfolgend veröffentlicht – des jüngsten Halbjahresberichtes getroffen werden. Diese Unterlagen sind die allein verbindliche Grundlage des Kaufes. Sie erhalten diese Unterlagen kostenlos bei FIL Investment Services GmbH, Postfach 200237, 60606 Frankfurt/Main oder über www.fidelity.de.