In den SJB FondsStrategien engagierte FondsInvestoren kennen den Abaris Conservative Equity Global Strategy, einen weltweit anlegenden, auf besonders wertstabile Titel spezialisierten Aktienfonds. Das Konzept des langfristig sehr erfolgreichen Fonds, der seit Auflegung im März 2012 auf eine positive Wertentwicklung von +20,55 Prozent in Euro zurückblicken kann, ist klar strukturiert: Es werden ausschließlich Aktien mit einer stabilen Ertragslage und einer vergleichsweise günstigen Bewertung erworben, um in der Zukunft von steigenden Kursen bei einer Normalisierung der Bewertungsverhältnisse zu profitieren. Was in der Vergangenheit bei internationalen Standardaktien so gut geklappt hat, wird seit ziemlich genau einem Jahr nun auch im Bereich der Emerging Markets angewendet: Seit dem 17. Juni 2015 ist der Abaris Emerging Markets Equity (WKN HAFX7G, ISIN LU1210505951) am Markt.

Der Fonds transferiert die so erfolgreiche Strategie, ein Portfolio aus besonders wertstabilen und mit sicheren Erträgen ausgestatteten Aktien von Energieunternehmen, Nahrungsmittelproduzenten oder Wasserversorgern zu konstruieren, in den Bereich der Schwellenländer. Der Abaris Emerging Markets Equity A EUR hat sich die nachhaltige Wertsteigerung des FondsVermögens zum Ziel gesetzt und investiert hierzu schwerpunktmäßig in Aktien von Unternehmen, die ihren Sitz oder ihre überwiegende wirtschaftliche Tätigkeit außerhalb Australiens, Japans, Nordamerikas und Westeuropas haben.

Als FondsVerwalter fungiert die Hauck & Aufhäuser Investment Gesellschaft, gemanagt wird der Schwellenländerfonds von der Abaris Investment Management AG aus der Schweiz. FondsManager Björn-Markus Kott strebt eine langfristige Partizipation an der Entwicklung der Emerging Markets an und stellt frei von jeder Benchmark ein ausgewogenes Portfolio aus besonders wertstabilen Schwellenländeraktien zusammen, das langfristig ein hohes Potenzial zur überdurchschnittlichen Wertsteigerung besitzt. Wichtige Selektionskriterien sind für ihn ein bewährtes Geschäftsmodell mit nachhaltigen Wettbewerbsvorteilen, hohe organische Wachstumsraten, eine geringe Abhängigkeit vom Konjunkturzyklus und eine attraktive Bewertung. Wie ist das erste Anlagejahr des Abaris Emerging Markets Equity verlaufen?

Der Zeitraum von der FondsAuflegung im Juni 2015 bis heute war kein einfaches Marktumfeld für Emerging Markets-Titel. Den nachgebenden Notierungen bei Schwellenländeraktien auf breiter Front musste auch der Abaris Emerging Markets Equity A EUR Tribut zollen: Seit Auflage hat der weltweit anlegende Aktienfonds eine Wertentwicklung von -19,43 Prozent auf Eurobasis zu verzeichnen (Stand 20.06.2016), die Volatilität des FondsPortfolios befand sich bei 19,95 Prozent. Wie sind diese Performancezahlen im Vergleich zum Gesamtmarkt bzw. anderen Fonds mit Fokus auf den Emerging Markets einzuordnen?

Über ein Jahr hat der MSCI Emerging Markets Index in EUR eine Wertentwicklung von -15,72 Prozent erzielt, seit Jahresanfang fällt die Performance mit -0,92 Prozent gleichfalls negativ aus. Etwas besser stellt sich die Performance ausgewählter Emerging Markets-Fonds dar: So verzeichnet der Fidelity Emerging Markets Fund A (WKN A0MZL7, ISIN LU1210505951) eine Wertentwicklung von -11,56 Prozent in Euro, der Templeton Emerging Markets Fund A (WKN 785342, ISIN LU0128522744) bringt es auf ein Minus von -12,94 Prozent auf Eurobasis. Erfreulicher stellt sich die 2016er-Performance des Aberdeen Global – Emerging Marktes Equity A2 (WKN 769088, ISIN LU0132412106) dar, die dennoch mit -9,09 Prozent in Euro in den roten Zahlen liegt.

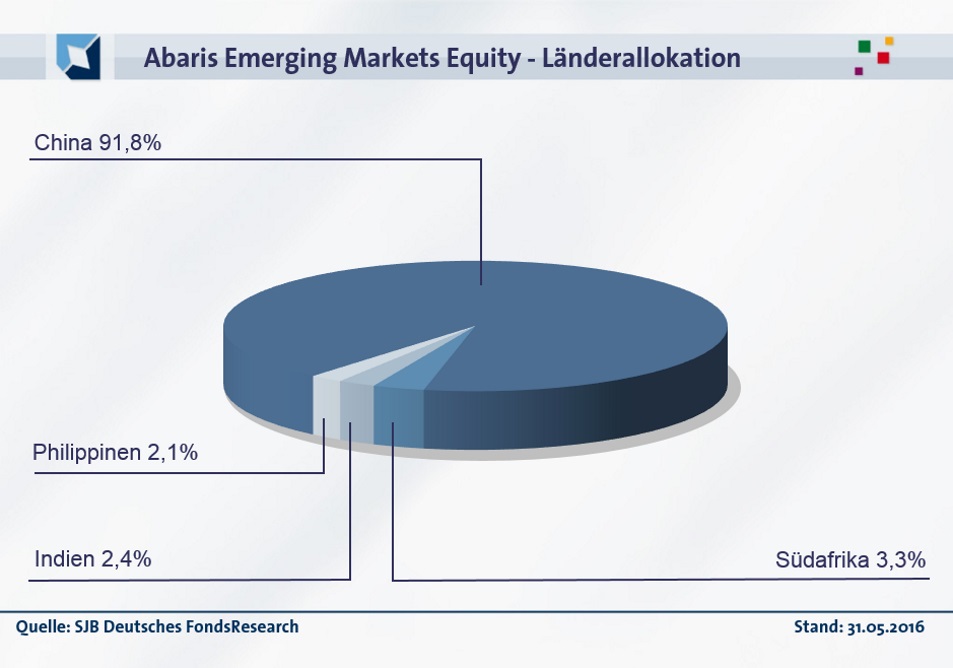

Der Vergleich mit dem bisherigen Performanceergebnis des Abaris Emerging Markets Equity A EUR von -19,43 Prozent beweist: Mit seinem besonderen Fokus auf wachstumsstarke Qualitätsunternehmen hat der Fonds in seinem ersten Jahr leicht unterdurchschnittliche Anlageergebnisse eingefahren, die speziellen Selektionskriterien bei der Titelauswahl haben sich bislang nicht ausgezahlt. Dies bedeutet vor allem für antizyklisch agierende FondsAnleger eine ausgezeichnete Einstiegsgelegenheit in ein günstig bewertetes Portfolio, das schwerpunktmäßig auf besonders wertstabile Titel setzt und seine attraktive Bewertungsstruktur zuletzt noch gesteigert hat. Den geographischen Fokus legt FondsManager Kott derzeit auf China-Aktien, wo sich nach dem kräftigen Kursrutsch seit Sommer letzten Jahres nun eine Stabilisierung und Trendwende abzeichnet. Abgerundet wird das Länderportfolio durch günstig bewertete Einzeltitel aus Südafrika, Indien und den Philippinen.

Bei der Sektorenallokation bevorzugt Marktstratege Kott Aktien von Unternehmen, die wichtige Grundbedürfnisse der Menschen befriedigen (Lebensmittel, Energie- und Wasserversorgung) und deshalb eine hohe Sicherheit bei ihren Einnahmen und Ertragsquellen aufweisen. Am stärksten sind die Gas- und Wasserversorger im FondsPortfolio gewichtet, einen weiteren Schwerpunkt bilden Biotech- und Pharmaunternehmen. Abfallentsorger und Serviceanbieter aus dem Internetsektor komplettieren die Branchenstruktur des diversifizierten Sachwertportfolios aus wachstumsstarken Qualitätsunternehmen.

Fazit:

Langfristig orientierte Anleger, die eine Partizipation an den hohen Wachstumsraten der Schwellenländer und der dortigen unternehmerischen Wertschöpfung anstreben, finden aktuell einen besonders attraktiven Einstiegszeitpunkt in den Abaris Emerging Markets Equity (WKN HAFX7G, ISIN LU1210505951) vor. Durch den Kursrückgang seit FondsAuflegung haben sich die Bewertungskennzahlen des Portfolios wertstabiler Schwellenländeraktien nochmals verbessert, das antizyklische Aufholpotenzial ist weiter angestiegen. Wer als FondsInvestor die höheren Schwankungen von Emerging Markets-Titeln nicht scheut, findet in dem Abaris-Fonds eine perfekte Depotbeimischung!